こんにちは、たかやん(@milesensei33)です。今回は、高配当株を始める前に知っておきたい5つのデメリットを解説していきます。

これから高配当株投資を始めようか迷っている、あるいは始めたばかりの方は、

このように悩んでいらっしゃる方も多いと思います。

私も実際に高配当株投資をやる前に、詳しくメリットやデメリットについて調査しました。

そこでこの記事では、投資系YouTuber(チャンネル登録者

29,000

この記事でわかること

- 高配当株投資の5つのデメリット

- デメリットをどう考えていくのか

こんな感じで、高配当株投資を始める前に知っておきたいデメリットや考え方がわかります。

これを知っておくだけで、

なんて思うことはずっと少なくなるはず・・・!ご自身の投資生活の良いスタートのためにも、ぜひこの記事をご覧いただければ幸いです。

参考

- 会社経営者

- 投資歴7年(インデックス投資+高配当株投資)

- 倹約や投資、ビジネスに力を入れています

▼動画でも公開しています▼

1,000万円投資してわかった!高配当株投資5つのデメリットとは

それでは早速記事の結論から参ります。高配当株投資のデメリットは、以下の5つです。

- トータルリターンは市場平均に劣る可能性がある

- 配当があるたびに課税される

- 配当は無限に湧き出てはこない

- 株価が下がり続ければ損をしてしまう

- 配金は減ることもある

この5つです。順番に解説していきます。

①トータルリターンは市場平均に劣る可能性がある

まず一つ目は、トータルリターンについて。

トータルリターンとは?

株の値上がり益と配当の利益を合わせたトータル的合計の利益のこと

そして高配当株投資というのは、配当の利益を重視した投資方法となります。ではこの配当金を重視するとどういったことが起こるのかというと、投資先が配当を出してくれるような成熟企業に偏りがちになります。

別に成熟企業ならいいじゃんって思うかもしれませんが、何を求めるかによってはデメリットになります。

というのも、企業には余剰資金の使い道について次のような選択肢があります。

- 企業が得た利益→配当として私たち投資家に還元

- 企業が得た利益→企業内で事業に回して、どんどん自分のビジネスを成長させていく

①の場合は、配当金が私たちの手元に入るので、自分の資産は増えることになります。一方でビジネスへの投資より配当を出す傾向があるので、ビジネスはあまり成長しにくいといえます。

そうすると、、、ビジネスが成長して利益が大きくなりにくくなってしまうので、株価の値上がりにはあまり期待しにくいという面があります。

たとえば今をときめくハイテク企業、アップルやアマゾン、グーグルといった企業は、配当を出さないか、低配当であることがほとんどです。参考に市場平均に連動するインデックスファンド「VTI」と、高配当株を集めた「VYM」というETFのトータルリターンを比較していきます。

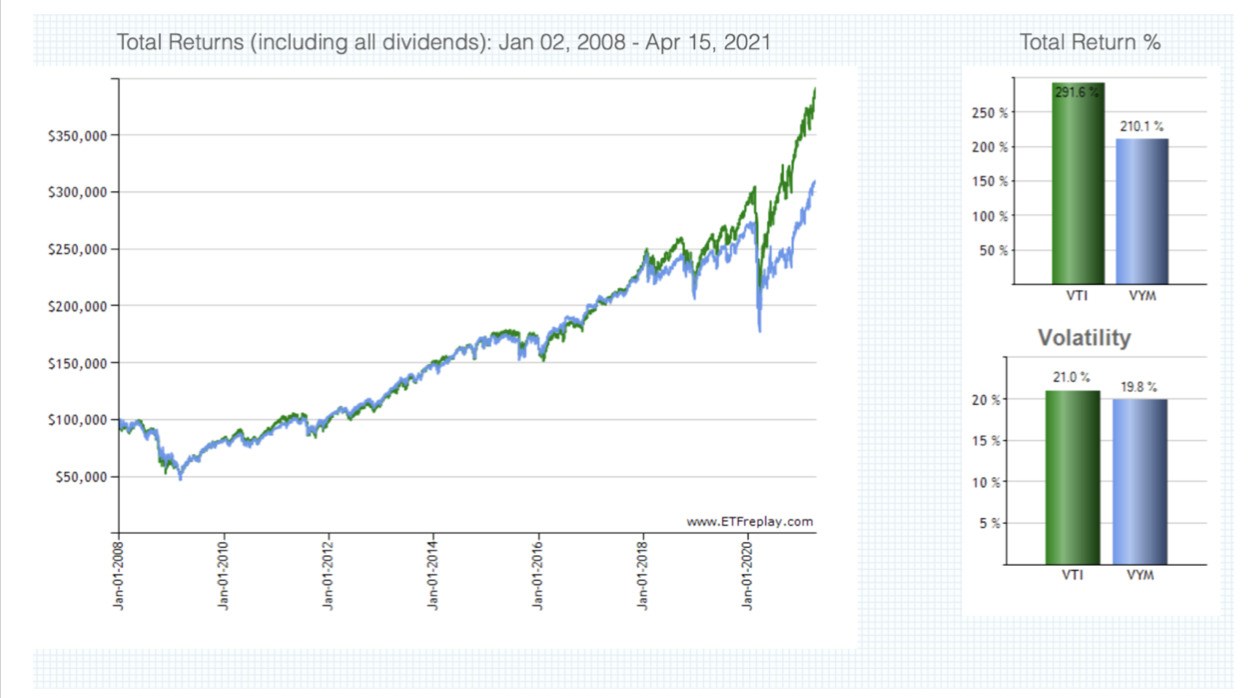

こちらは2008年から2021年までの「VTI」と「VYM」のトータルリターンを表したグラフになります。緑色がVTI、水色はVYMです。

ご覧頂いてわかる通り、VTI、緑色のグラフが大きく上にきておりまして、VYMはそれと比べると劣っているような状況です。これはVTIの方がトータルリターンが優れているということを意味します。

今後もこれが必ずこのような状態になるとは限らないんですけれども、やはり傾向として、高配当株は市場平均に劣る可能性があるということは否定できないと思います。

VTIとVYMの2つの米国ETFをご紹介しましたが、こちらについては別の記事で詳しく解説しています。

-

-

参考【分析】VTIは王道インデックスETF!米国株投資ならこれ1本でOK

この記事では、大人気米国株ETF「VTI」について詳しく解説していきます。 米国株投資を始めるとほぼ必ず「VTI」というワードを目にします。 VTIってどんなETF?構成銘柄は?配当金は ...

続きを見る

-

-

参考【分析】VYMは安定感抜群の高配当株ETF!増配率もコストも文句なし!

この記事では、大人気米国高配当株ETF「VYM」について詳しく解説していきます。 米国高配当株投資を始めるとほぼ必ず「VYM」というワードを目にします。 VYMってどんなETF?配当金は ...

続きを見る

②配当があるたびに課税される

デメリットの2つ目は課税についてです。この課税というのは、高配当株投資最大の注意点だと思います。なぜなら課税は自分のリターンを必ず押し下げるからです。そしてこの課税は複利効果にとってマイナスに働きます。

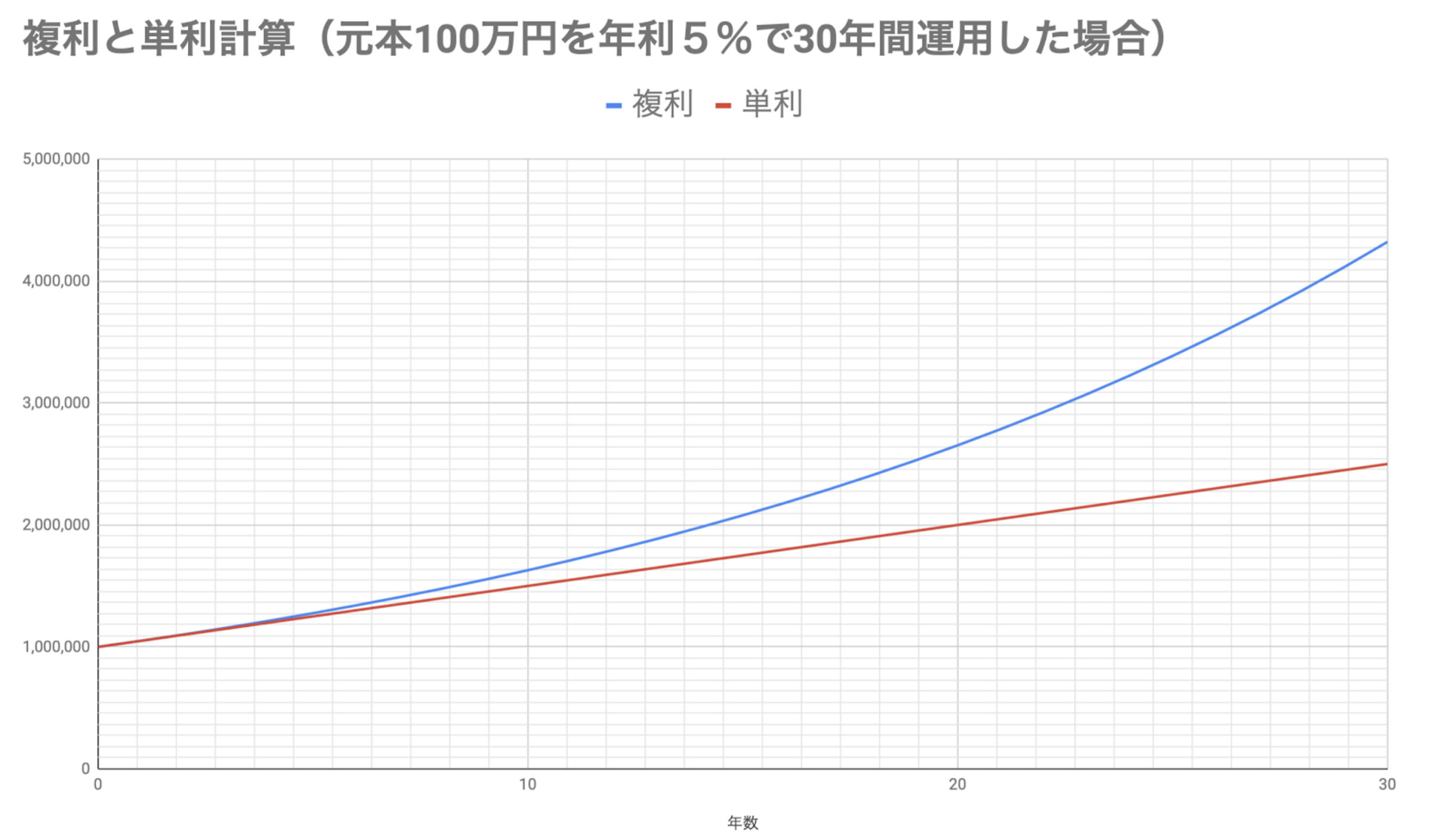

たとえば、以下のグラフは元本100万円を年利5%で30年間運用した場合の資産の推移です。

赤色が単利、青色が複利になります。複利を利用することで、このように年数が経つごとにどんどん利益の幅が大きくなっていくんですけれども、この幅が課税されることによって押し下げられてしまうというデメリットがございます。

そしてこの課税についてですが、日本株の場合はおよそ20%、そして米国株の場合はさらに現地で10%の税金が課されることになります。

たとえば1万円の配当がある場合、2千円の税金、これは税金を20%とした場合にかかります。そうすることでリターンがなんと2千円も押し下げられてしまう結果になります。これはNISAといった非課税口座を利用することで回避はできるんですけれども、枠が限られていますので、すべての課税を回避することはできません。

③配当は無限に湧き出てはこない

そしてデメリットの三つ目は配当についてで、「配当は無限ではない」ということをご紹介していきます。配当金を受け取っていると、あたかもこれが永遠に受け取れるような感覚になることもあるのですが、決してそんなことはなく配当は無限に湧き出てくるものではございません。

なぜなら配当の原資というのは、企業が稼いだ売上であり利益だからです。

たとえ赤字でも配当を出すものすごい企業も存在しますが、そんなの長続きはしません・・・。結局企業が利益を出していないと配当出せなくなってしまう・・・なのでその企業の業績が悪くなって利益がなくなってしまうと、当然配当を生み出すこともできません。

特にこの個別銘柄というのは注意が必要で、その企業の利益に大きく左右されてしまいます。

④株価が下がり続けると損をしてしまう

続いてデメリットの四つ目は株価の下落についてです。いくら配当金が毎月もらえても、株価の下落で評価損を抱えてしまうことがあります。この評価損が長く続いてしまうと、資産形成上成功とは言えなくなってしまします。

たとえば100万円で買った高配当株が毎年3万円の配当を運んできてくれたとしても、評価損として50万円の値下がりになってしまうと、これはトータル的には損をしてしまうので、資産形成としてはあまりよくはないですよね・・・。

なのでこういった高配当株投資をやっていく上では、評価損のダメージをなるべく低く抑えるために、いろんな銘柄に分散して投資をする必要があります。

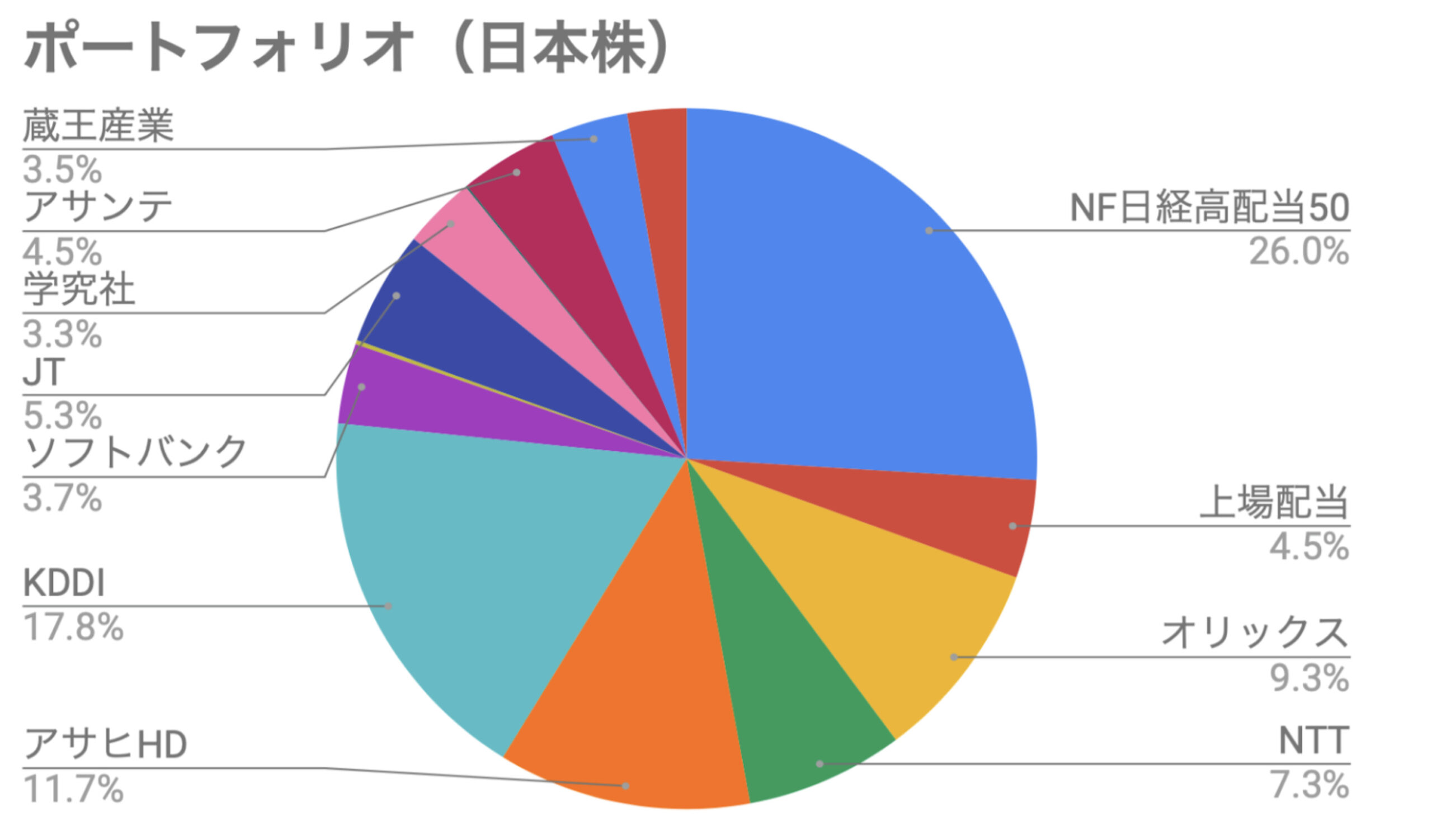

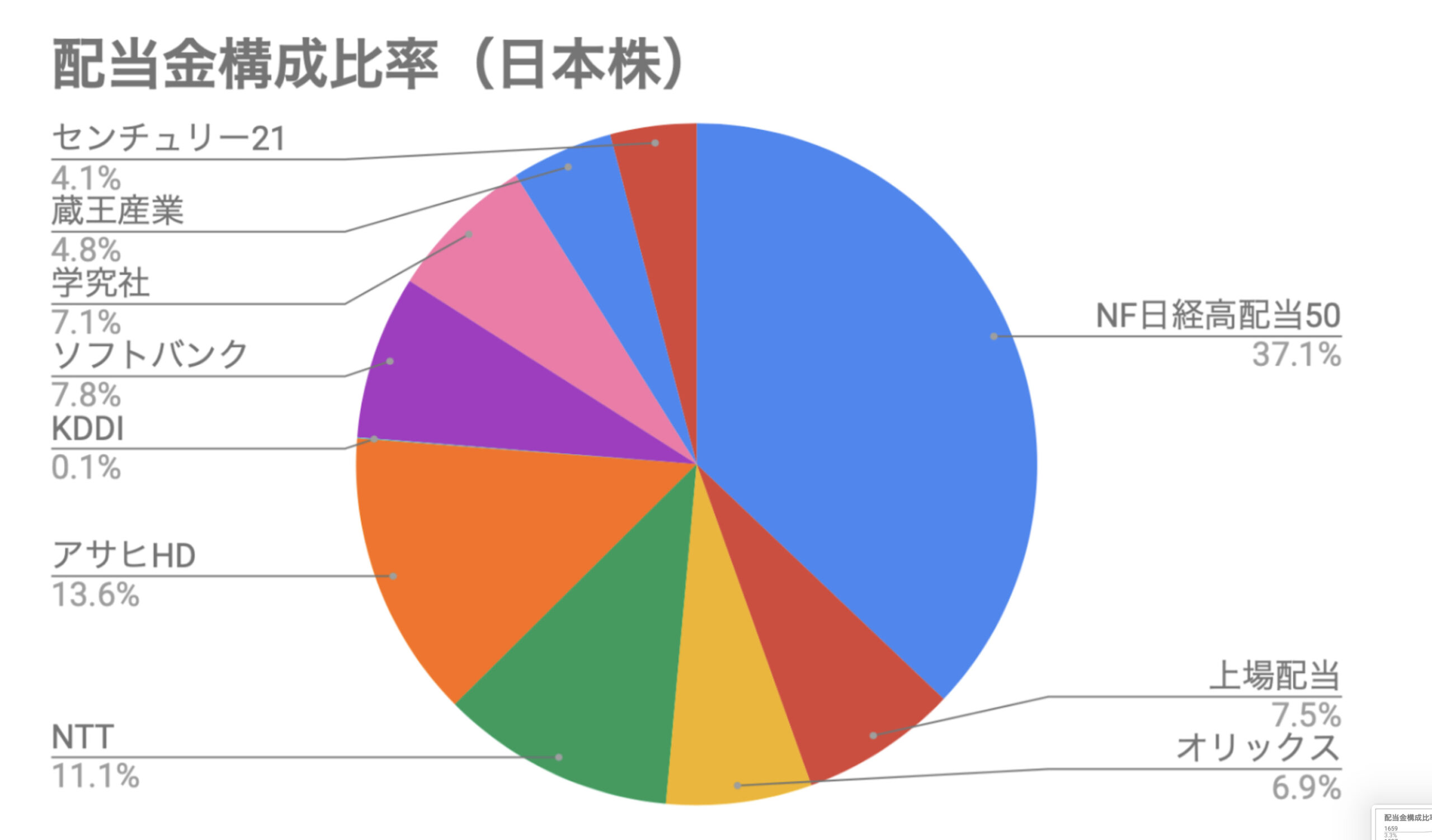

参考ですが、以下の画像は私の日本株ポートフォリオです。

日経高配当株50ETFの割合が一番多くなっていますが、こちらは日本の高配当株を集めたファンドです。こちらを中心にいろんな銘柄を組み合わせることで分散投資をはかっております。

ただ若干偏りが生じています・・・これは今後の課題として考えています。

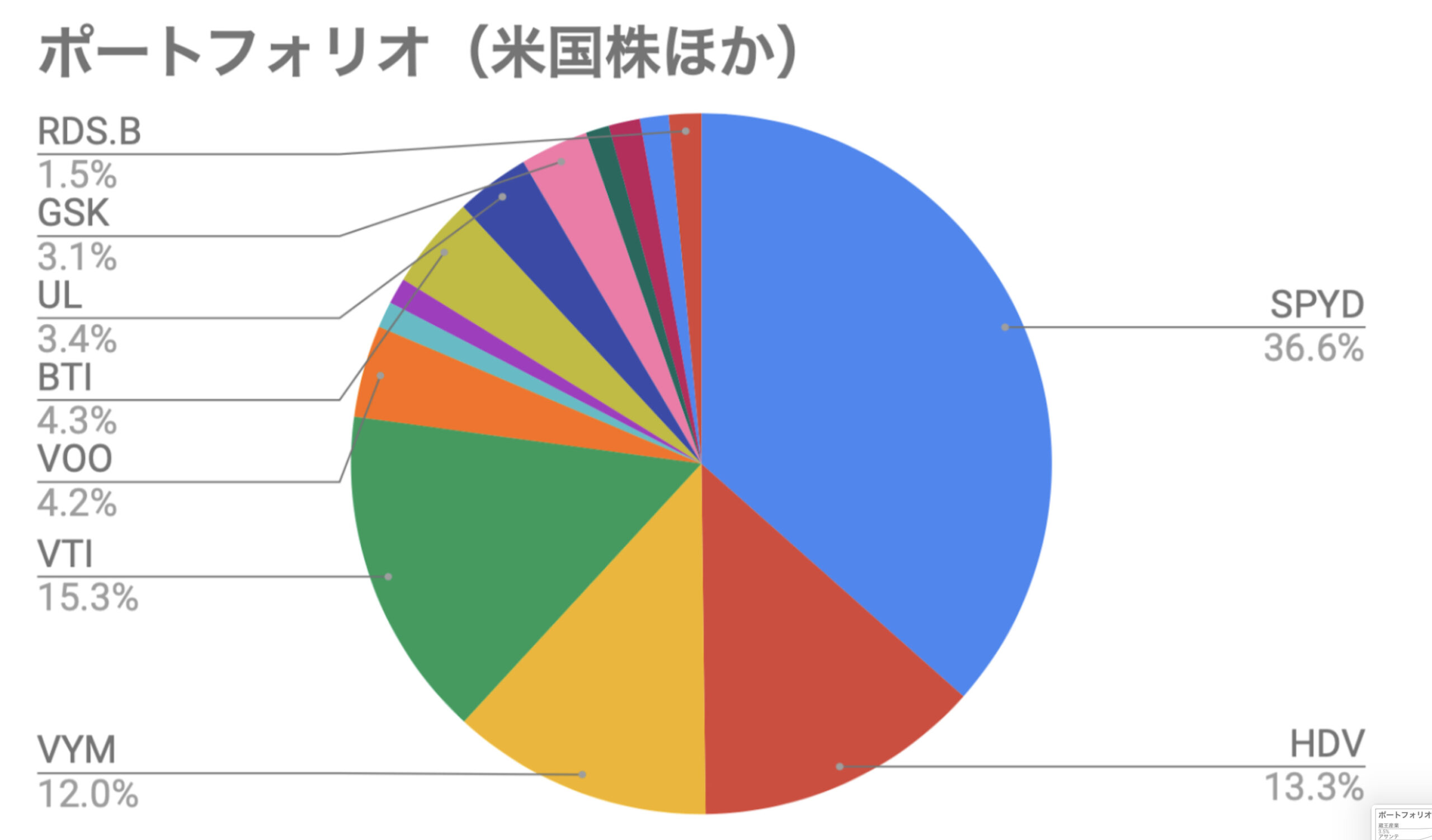

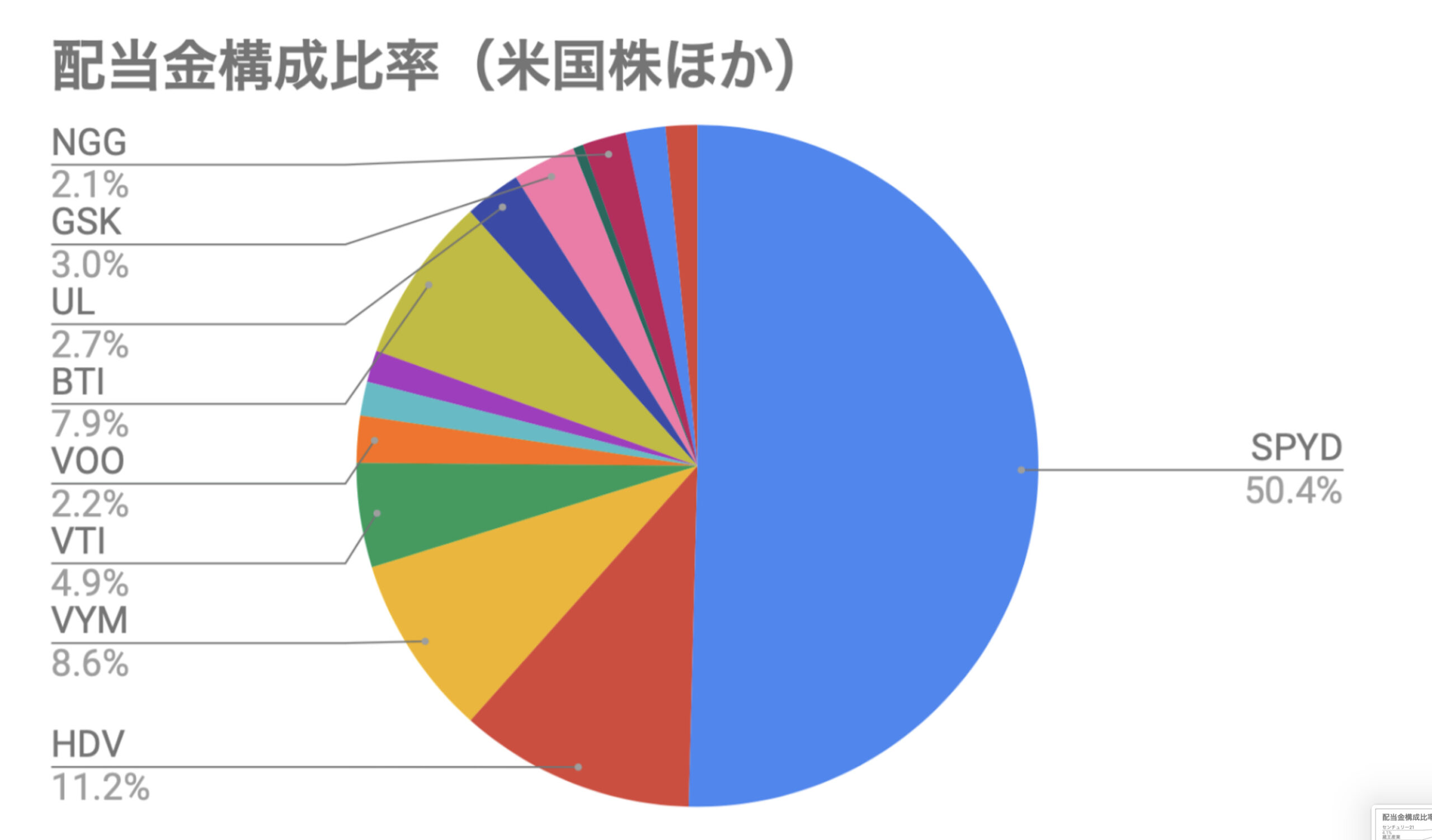

そしてこちらは主に米国株のポートフォリオ。

SPYD、HDVといった高配当株ETFがメインとなっていまして、こちらも高配当株を集めたファンドを中心にポートフォリオを組んでいます。こういったものに分散投資をしていくことでなるべく評価損のダメージを少なくしていく、こんなことも大切になってきます。

やはり年間5万円の配当があっても、評価損を抱えてしまっては、損は損ということに変わりはないです・・・。特に固有の値動きをする個別銘柄というのは注意が必要で、高配当株ETF(高配当株を集めたファンド)よりも、買値がより重要になってきます。

なのでタイミングを見計らって投資をする必要があり、そのあたりは高配当個別銘柄への投資の難しさでもあると私は感じています。

⑤配当は減ることもある

続いてデメリットの五つ目は「配当が減ることもある」ということです。配当の原資は企業の利益になりますので、利益が減れば当然配当も減ることになります。

たとえば利益100万円で配当を70万円出している企業があるとして、ざっくり計算で業績悪化で50万円の利益になると、もちろん70万円という配当は通常払えません。

なのでおさえておきたいことは、配当をもらっていても、

- 配当がずっと今後も永続して続いていくことはあり得ない

- 増減することもある

- 様々なものに分散投資をすることで自分にポートフォリオのダメージを抑える

こういったことを考えていく必要があります。

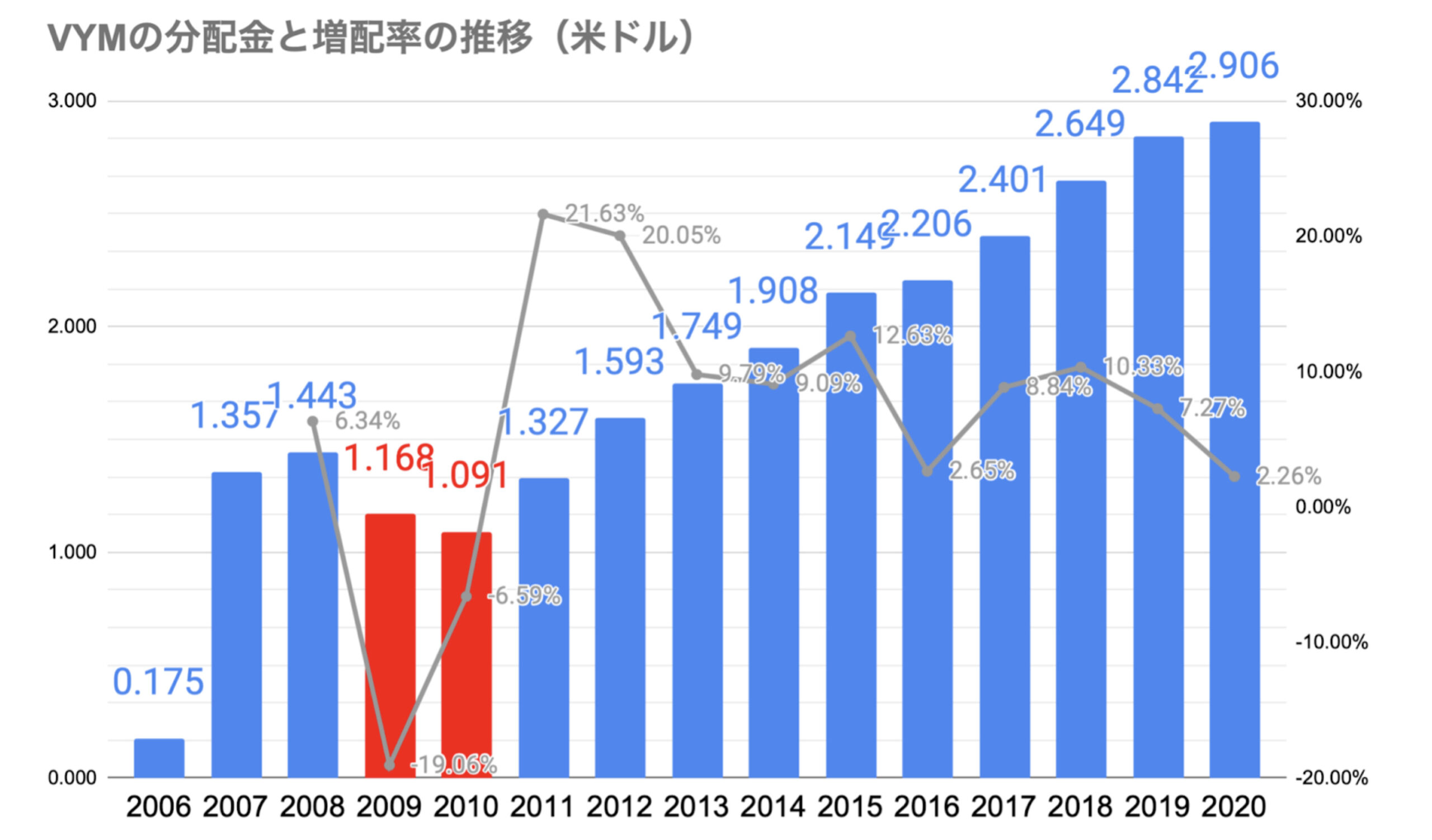

たとえば高配当株ETF、VYMですね。こちらの配当金の推移をまとめたグラフは以下の通り。

2006年から2020年までまとめたんですけれども、2009年、2010年あたりは配当金が減っています。その後は順調に増えてきているんですけれども、こういった配当金が増えていくようなものに投資をする、これも重要になってきます。

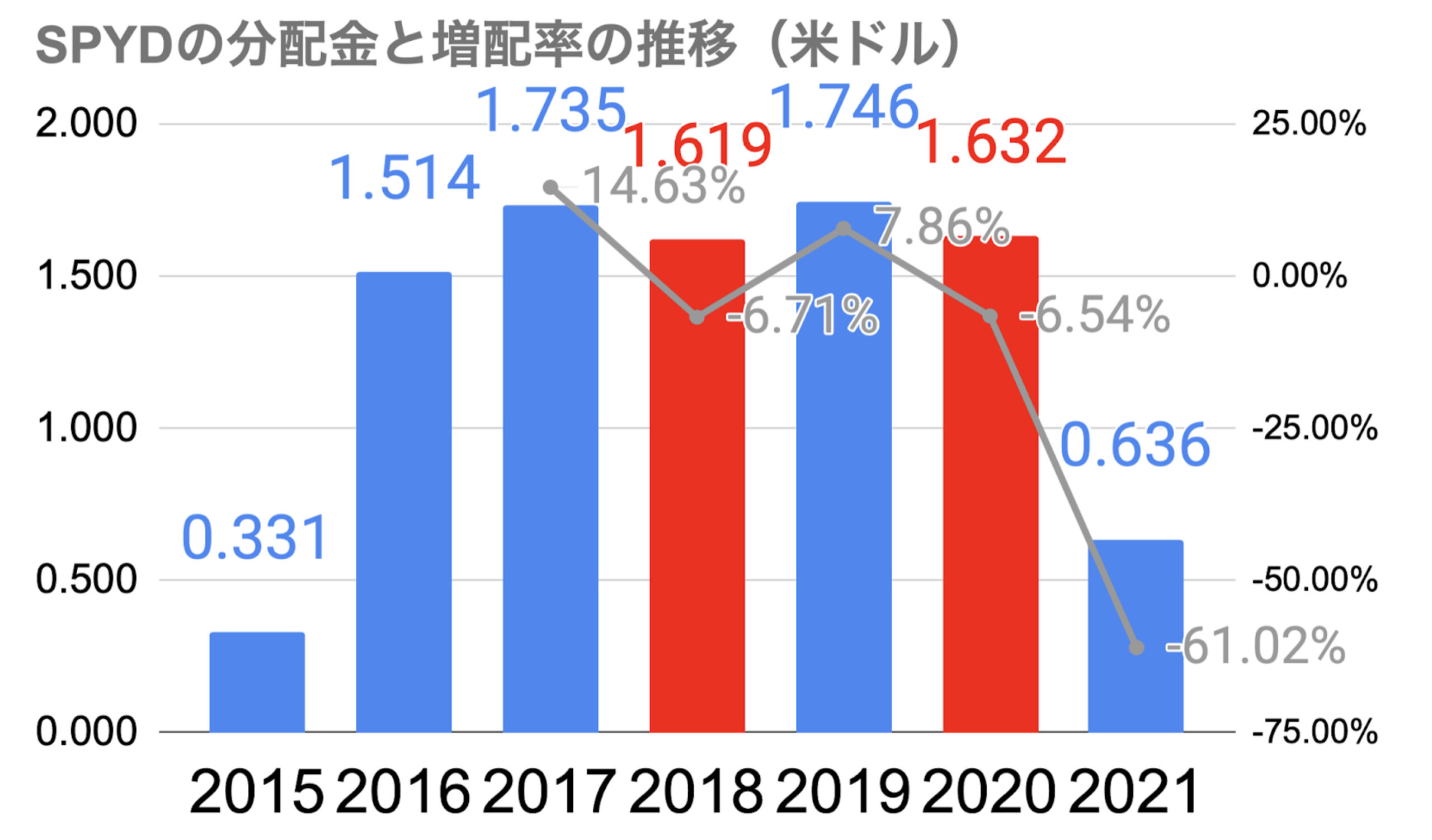

続いて以下の画像は、SPYDの配当金の推移です。こちらも高配当株を集めたファンドです。

2021年はこの画像ではまだ年間4回の配当金のうち1回しか反映させていないのでご注意ください。こちらは2018年と2020年で分配金が減っているような状況になります。

このようにETFの場合を簡単にご紹介したんですけれども、もちろん企業によっては業績が悪化すると配当金は減ることになります。必ずしも業績と連動しているというわけではなくて、企業の配当方針で減ることももちろんあります。

そしてこのように配当が減った場合の影響をより少なくするためにも、分散投資というのが本当に重要になってきます。やはり分散投資をすることで、ポートフォリオ全体として配当金が増えていくとベストかなと感じています。

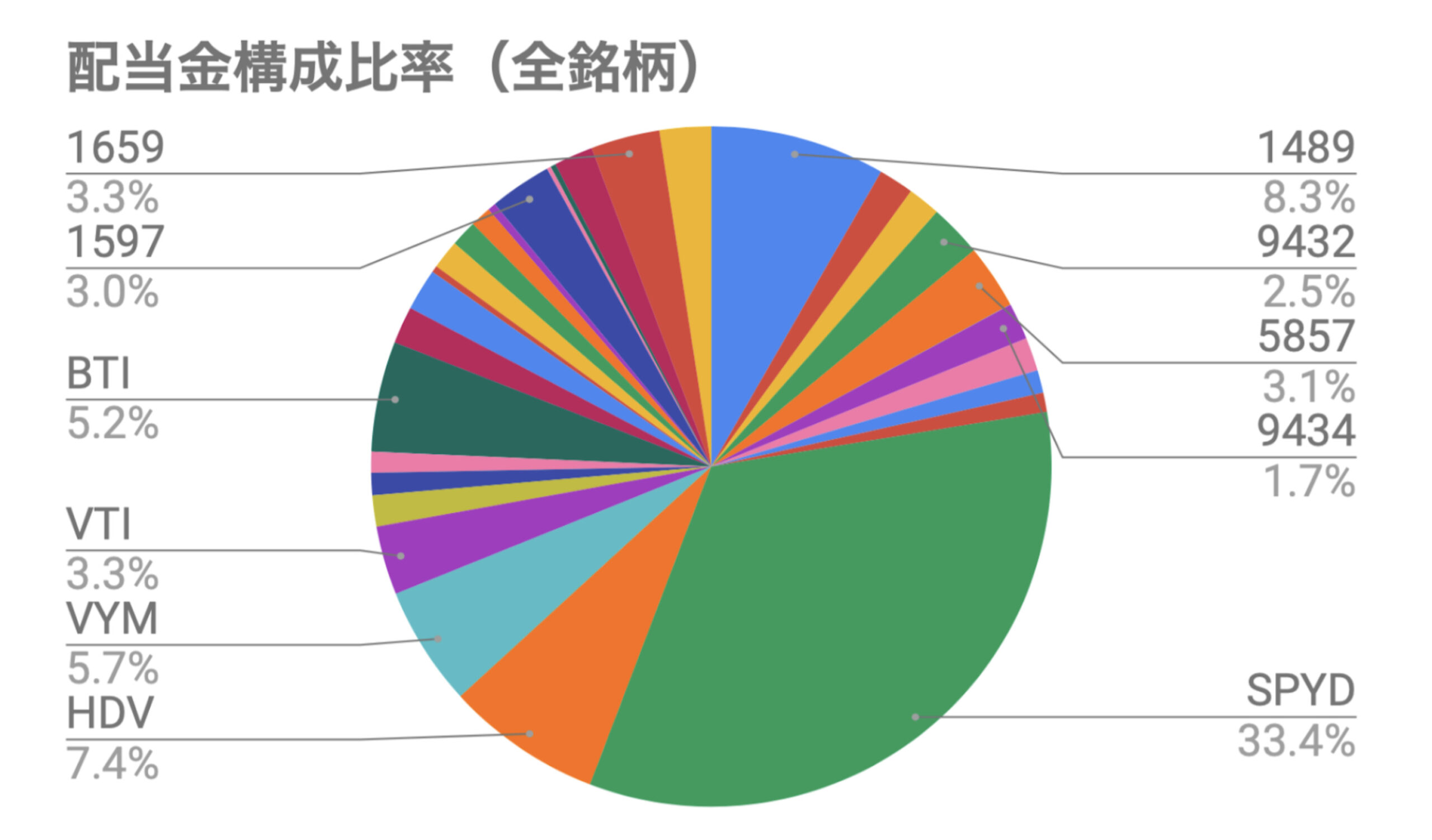

私は以下の画像のように配当金の構成比をまとめています。

例えば1489。こちらは日経高配当株50ETFです。この銘柄からは全体として8.3%配当をもらうことができています。

その他にもSPYDから33.4%、このようにいろんなものに分散投資をすることで、なるべく配当を安定してもらえるようなポートフォリオを組むようにしています。

具体的に見ていくと、日本株については以下の画像の通り。

日経高配当株50ETFから37.1%、あとはアサヒHD、オリックスだったり、様々なものから分配金、配当金を得ることにしています。

そして以下の画像は米国株などの配当金構成比率です。

SPYDが50%以上を占めているんですけれども、こちらはもう少し下げていこうと思っています。このようにETFや個別銘柄についても様々なものに投資をすることで、配当金をなるべく減らさずに増やしていくようなポートフォリオを組む。そうすることで安定的に配当を受け取って、どんどん自分のポートフォリオを成長させていくことが本当に重要になってきます。

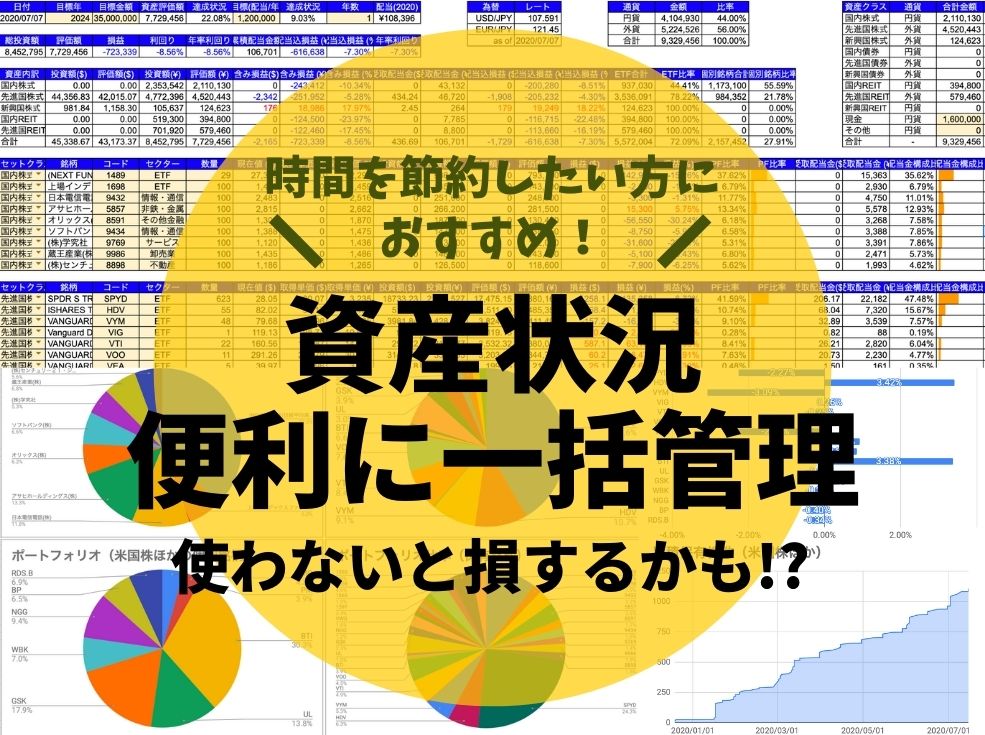

高配当株投資のデメリット対策に役立つ資産管理シート

今回は高配当株投資のデメリットを5つご紹介しましたが、どれも適切に対策していけば特に恐るものではありません。

大切になってくることは

- 自分が何に投資をしているのかを把握すること

- どんな資産に何割投資しているのかを把握すること

- 配当金の分散具合を確認すること

こういったことをしっかりとやっていけば、今回のデメリットの多くが解消されていきます。そこで役立つのが私が作成した資産管理ができる専用Googleスプレッドシートです。

私はSBI証券をメインで使って、楽天証券、SBIネオモバイル証券をサブで使っていますが、、、

- SBI証券はそもそも口座画面が使いにくい

- 楽天証券・SBIネオモバイル証券の株・ETF・投資信託もまとめて管理したい

- コピペで楽に管理がしたい

このように管理方法、損益やポートフォリオや配当金の管理に悩みを抱えつつ、日々投資していました・・・。

そこで作成したのが、【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシートです。

この資産管理シートを使うと、

- 資産管理の手間が省ける→好きなことに時間を使える

- 現状の把握が簡単→投資戦略を考えやすい

- 管理が上手にできる→投資成績がアップ

こんなメリットがあります。配当金の実績を入力することで、配当金構成比のグラフや累積配当金額のグラフが作成できるなど高配当株投資に役立つシートになっています。

以下のページで詳しくご紹介しているのでぜひチェックしてみてください!

-

-

【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシート【マネーフォワードMEも対応】

SBI証券・楽天証券・SBIネオモバイル証券、マネーフォワードMEを使っていらっしゃる方向けに、投資が何倍も楽になる「資産管理シート」を作成しました。 現在、資産運用をされている方の中には・・・ &n ...

続きを見る

デメリットを把握して高配当株投資をスタートしよう

今回は高配当株投資を始める前に知っておきたい5つのデメリットをご紹介しました。

- トータルリターンは市場平均に劣る可能性がある

- 配当があるたびに課税される

- 配当は無限に湧き出てはこない

- 株価が下がり続ければ損をしてしまう

- 配金は減ることもある

こういったものがデメリットとして挙げられますがしっかりと対処して投資を継続することで、報われる可能性が高いのも高配当株投資だと思っておりますので、是非高配当株投資をやられているみなさんは今後も継続していきましょう。