こんにちは、たかやん(@milesensei33)です。今回は、2022年5月時点の私の資産運用の状況とポートフォリオを公開していきます!

株式投資をされている方のなかには

このように気になる方も多いと思います。

私自身も投資をしている中で、他の投資家の損益状況や保有銘柄が気になることがあります。

そこでこの記事では、投資系YouTuber(チャンネル登録者

29,000

この記事でわかること

- 2022年5月の運用状況や資産配分

- 保有している銘柄

- 現在の含み益と含み損の額はどれくらいか?

- 今後投資を予定している銘柄

こういったことがわかります。

他の高配当株投資家の運用状況がわかって、ご自身の状況と比較ができるので今後の投資の参考になると思います。

公開するのはあくまで私の運用状況ですが、少しでも皆様のお役に立てればうれしいです。

参考

- 会社経営者

- 投資歴7年(インデックス投資+高配当株投資)

- 倹約や投資、ビジネスに力を入れています

▼動画でも公開しています▼

【公開】2022年5月時点の運用状況とポートフォリオ

それでは、2022年5月時点の高配当株投資の運用状況とポートフォリオを公開していきます!

その前に前提です

私は2020年2~3月の暴落で、最大130万円ほど含み損を抱えた時期がありました。

現在の損益は、含み益を確保出来ている状況ですが、暴落時からの変化もみていただけると幸いです。

詳細は、全体の損益→日本株→先進国株(おもに米国)→国内REIT→先進国REITの順番でご紹介していきます。

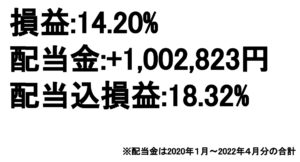

全体の運用損益はこんな感じです。

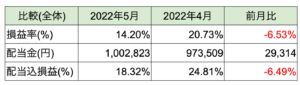

先月4月との比較をまとめるとこんな感じ。

先月と比較すると、損益は-6.53%と大きく減少しました。ただ、全体の運用状況は+14.20%としっかりと含み益を確保できています。配当金も順調で、4月は29,314円を受け取ることができました。

2020年3月の暴落直後は最大130万円以上の含み損があったので、そこと比較すると運用状況はかなり改善していますね・・・!配当金も安定して受け取れています。

やっぱり、投資は含み損に耐えつつ淡々と積み上げていくことが大切だなーと改めて感じています!!

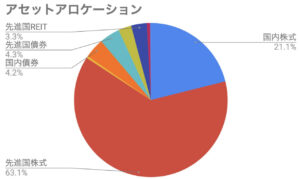

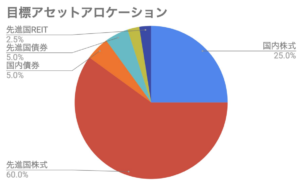

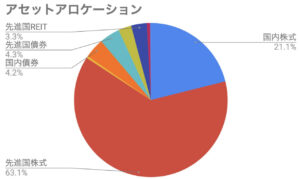

アセットアロケーションはこんな感じです。

現状のアセットアロケーション

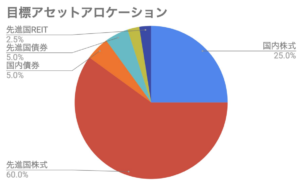

目標のアセットアロケーション

現状と目標のアセットアロケーションは、かなり近い形での運用が出来ています。

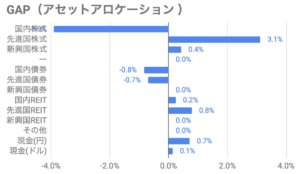

現状のアセットアロケーションと目標のギャップはこんな感じ。

現状では良いバランスで投資はできていると感じています。ただ、国内株式が約4%少ない状態です。徐々に改善していければ良いかなーといった感じ。

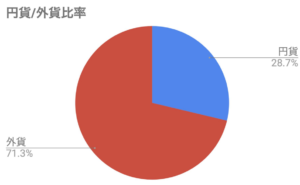

円貨と外貨の比率をまとめるとこんな感じです。

こちらは投資元本と評価額の推移です。

現状、投資額も評価額も増えているような状況です。今回、評価額が減少してしまいましたが、投資を継続してより多くの額を投資していけるような体制をとっていこうと思います。

株価は自分でコントロールすることができない部分なので、評価額はそれほど気にしないようにして、投資元本を増やすことに力を注いでいくほうが確実かなーと考えています。

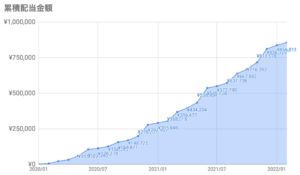

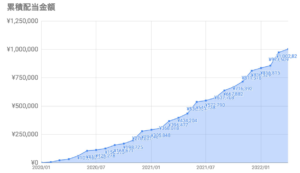

累積の配当金の推移はこんな感じ。

このグラフはこれまで受け取った配当金をすべて合計していったものです。

これまで受け取った配当金の総額は100万282円!

集計し始めてから3年目にして100万円の大台を突破しました・・・!

今後も投資を継続して配当金をもっと積み上げていきたいなーと考えています^^

月別の配当金の推移です。

受け取れる配当が年を重ねるごとにどんどん増えていっているような状況です。

▼配当金の状況を詳しくみたい方はこちら▼

日本株の運用状況

続いては、日本株の状況を詳しくご紹介していきます。

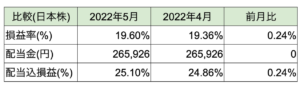

先月との比較はこんな感じです。

先月と比較して+0.24%でした。全体の状況がマイナスなので日本株は頑張ってくれたなぁといった感じです。

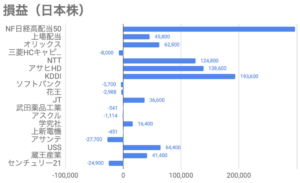

日本株の損益状況

日本株は、「日経高配当株50ETF」と「上場高配当」という2つのETFを中心に個別銘柄を15銘柄ほど保有しています。特に日経高配当株50ETFは160万円ほど投資をしていて、含み益も29万円ほどあるような状況です。

その他に含み益が大きいのは、アサヒHD、NTT、KDDIなどです。どれも10万円以上の含み益があり、配当金も安定して受け取れています。

一方で、含み損がある銘柄はアサンテ、センチュリー21などです。ただ、投資目的である配当金は順調に受け取れていますし、含み損の金額はそれほど大きくないので保有は継続していこうと思っています。

例えば、どういったときに売却するのかというと、「上新電機」は株主優待目的で1株のみ保有しています。もし、上新電機の株主優待が廃止されたら、投資目的と合わなくなってくるので売却していこうと思います。

現在投資している銘柄については配当を受け取れていますし、どれも投資目的に沿った運用ができているので、保有は継続していこうかなーといった感じ。

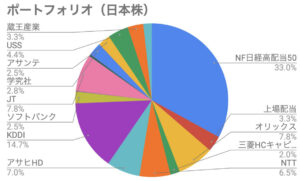

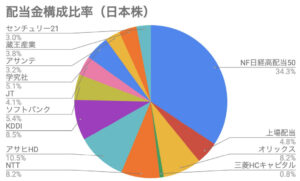

現状の日本株のポートフォリオは以下の通り。

ETFの日経高配当株50ETFが33%と多くなっていますが、全体的に個別株が多数を占めている状態・・・。これは徐々に矯正していかないといけないなーと思っています。

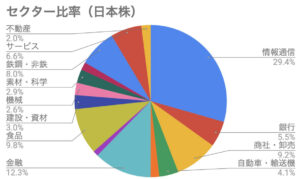

日本株のセクター比率は・・・

情報通信が29.4%と少し多くなっていますが、日本の高配当株への投資だとこれは仕方がない面もあるかなーと思うのでそれほど気にしていません。

配当金構成比率はこんな感じです。受け取り金額をベースにまとめています。

日経高配当株50ETFの割合が30%ほどと多くなっているような状況です。

こちらも、個別銘柄の割合がちょっと多いかなーと感じています・・・。配当金を安定させるためにも、今後はETFの割合を徐々に増やしていきたいと思っています。

先進国株(米国株など)

続いては、先進国株式(おもに米国株)についてご紹介していきます。

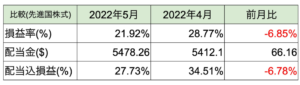

先月4月との比較をまとめると・・・

こんな感じで損益状況は-6.85%と大きく悪化しました。

ただ、配当金は順調に増えていて先月は66.16USD受け取れたような状況です。

含み益も依然として21.92%としっかり確保することができています。

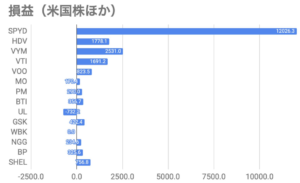

先進国株の損益状況をグラフにするとこんな感じ。

先進国株は、ほとんどの銘柄でしっかり含み益と配当金を確保できている状況です。

投資額が1番多いのがSPYDで、12,000ドルほど含み益があり、損益率は41%となっています。SPYDは、2020年3月の暴落時はかなりの含み損だったのでここまで回復するとは。含み益がうれしい反面、買い増しもしづらいかなーといった状況です。

個別銘柄については10銘柄ほど保有していて、基本的にはどれも含み益がある状況。ただ、UL(ユニリーバ)は19%ほどのマイナスとなっています。

現状では個別株への投資は控えているような状況です。今後もなるべく個別株には投資せずにインデックスファンドを中心に投資をしていこうと思っています。

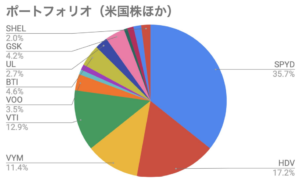

先進国株のポートフォリオはこんな感じです。

高配当株ETFのSPYD、HDV、VYMの割合が多くなっています。先進国株式は、ETF中心でまとめられているので今後もこれくらいの比率を継続していく予定です。

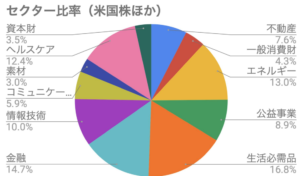

そして、セクター比率はこんな感じです。

全体的にセクターがバラけていてバランスが取れていると感じますので、引き続きこれくらいの割合で継続して投資していく予定です^^

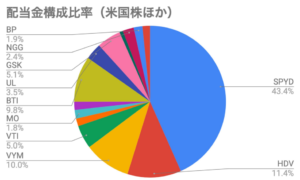

配当金構成比率はこんな感じです。受け取り金額をベースにまとめています。

配当金構成比率の大半がETFからとなっているので、安心して保有できます。今後もこれくらいの割合で投資を続けていく予定。

国内REITの損益状況

続いては、国内REITの運用状況をご紹介していきます。

先月4月と比較するとこんな感じです。

先月比で損益は、-2.85%と悪化したような状況です。

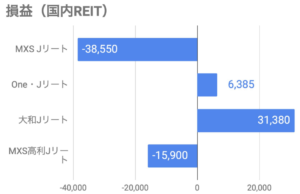

国内REITの損益状況をまとめるとこんな感じです。

MAXIS Jリートと大和Jリートの投資額が大きく、それぞれ30万円、20万円ほど投資をしています。

現状、国内REITの資産配分が目標よりも若干多いので追加投資は見送っています。保有銘柄は売却せずに、新たな投資を控えることで国内REITの割合を少しずつ減らしていこうかなーと考えています。

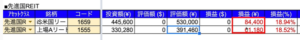

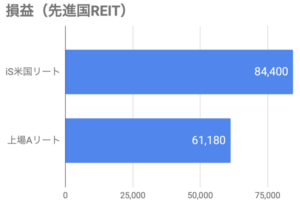

先進国REITの損益状況

続いては、先進国REITの損益状況についてご紹介していきます。

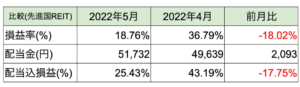

先月4月との比較をまとめると・・・

こんな感じで、-18.02%とかなり損益状況が悪化しました。

以前と比較すると減少しましたが、それでも損益率は+18.76%と含み益をしっかりと確保できている状況です。

先進国REITの損益をグラフでまとめるとこんな感じです。

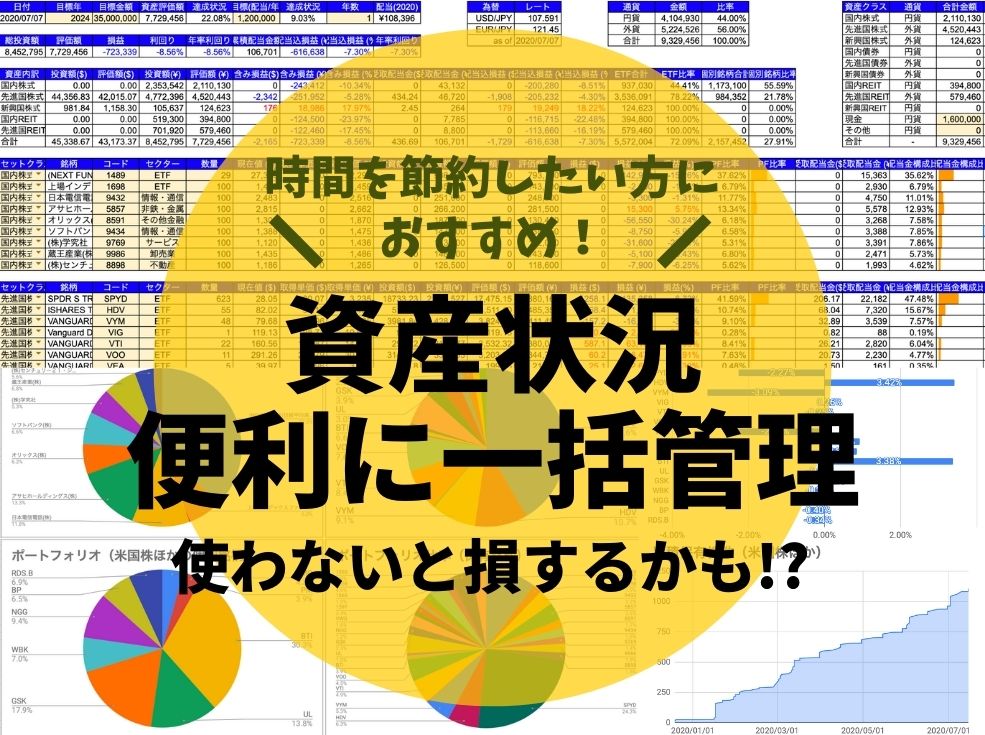

運用状況がひと目でわかる!おすすめ資産管理方法

今回運用状況を公開しましたが、私は運用状況の管理を専用Googleスプレッドシートを使って行っています。

というのも私はSBI証券をメインで使って、楽天証券、SBIネオモバイル証券をサブで使っていますが、、、

- SBI証券はそもそも口座画面が使いにくい

- 楽天証券・SBIネオモバイル証券の株・ETF・投資信託もまとめて管理したい

- コピペで楽に管理がしたい

このように管理方法に悩みを抱えつつ、日々投資していました・・・。

そこで作成したのが、【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシートです。

この資産管理シートを使うと、

- 資産管理の手間が省ける→好きなことに時間を使える

- 現状の把握が簡単→投資戦略を考えやすい

- 管理が上手にできる→投資成績がアップ

こんなメリットがあります。基本コピペで資産管理ができて、グラフも作成できるので、お役立ち時短アイテムになっています。

以下のページで詳しくご紹介しているのでぜひチェックしてみてください!

-

-

【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシート【マネーフォワードMEも対応】

SBI証券・楽天証券・SBIネオモバイル証券、マネーフォワードMEを使っていらっしゃる方向けに、投資が何倍も楽になる「資産管理シート」を作成しました。 現在、資産運用をされている方の中には・・・ &n ...

続きを見る

今後の運用方針

最後に、今後の運用方針についてご紹介していきます。

改めて、現状と目標のアセットアロケーションはこんな感じ。

現状のアセットアロケーション

目標アセットアロケーション

現状の資産配分は目標とかなり近い形で運用できているので落ち着いていますが、少し日本株と債券の割合が少ないので今後のリバランスの中で調整していこうと思っています。

そして、今後の運用方針はこんな感じ。

今後の運用方針

- 高配当株への投資はかなり控えめにする

- インデックス投資を中心にする

このようにインデックス投資と高配当株投資の両方をやる理由については、別動画で解説しています。もっと詳しく確認したい方はこちらも併せてご覧ください。

▼インデックス投資と高配当株投資を両方やる理由▼

今後投資をしていく銘柄

もちろん今後もコツコツと投資を継続していく予定です。

具体的に投資をしていく銘柄は「SBI・V・全米株式インデックスファンド」。こちらの銘柄をSBI証券で三井住友カードを利用したクレカ積立で購入していきます。

株には常にリスクが伴いますが、クレカ積立は購入した瞬間に0.5~1%ポイント還元されるのでかなりお得だと思います。SBI証券のクレカ積立には三井住友カードが必須になってきます。

▼三井住友カードのお得な発行手順▼

そして、「e MAXIS Slim米国株式(S&P500)」を楽天証券で楽天カードを利用して積立購入していく予定です!ただし、楽天証券のクレカ積立については制度変更が行われますのでご注意ください。

そして、さらに2022年3月からはauカブコム証券でのクレカ積立も始まっています。

auPAYカードを利用することで1%分のポイント還元を受けることができます!

もし、まだauカブコム証券の証券口座を持っていない方はこちらの動画でお得な口座開設方法をご紹介しています。

▼3倍お得なauカブコム証券の口座開設手順▼

auカブコム証券のクレカ積立には、auPAYカードが必須になっています。auPAYカードのお得な発行手順はこちらの動画で詳しくご紹介しています。

▼3倍お得なauPAYカード申込手順解説▼

私はSBI証券・楽天証券、そしてこちらのauカブコム証券でクレカ積立を行っていく予定です!

ただ、これから初めてクレカ積立をやるという方は

こう感じると思います。

まずはSBI証券で始めるのが良いと思います!

SBI証券がおすすめな理由は・・・

- ネット証券NO.1の実績

- 口座開設等で多くのポイントがもらえる

- 投資信託の保有で多くのポイントがもらえる

こういった感じです。具体的なクレカ積立の制度の比較については別の動画で紹介しています。ぜひこちらの動画も参考にしてみてください。

▼SBI証券・楽天証券・マネックス証券クレカ積立比較▼

SBI証券のクレカ積立を始める手順はこんな感じです。

- SBI証券の口座を開設する

- 三井住友カードを申し込む

- クレカ積立設定をする

SBI証券の口座開設についてはこちらの動画で詳しく解説しています。

▼【2022年度版】お得なSBI証券の口座開設手順▼

SBI証券のクレカ積立では三井住友カードも必須になってくるのでこちらの三井住友カード(NL)も申し込んでおきましょう!

こちらのノーマルカードは年会費永年無料で、SBI証券のクレカ積立で0.5%分のポイント還元を受けることができます。年会費無料でクレカ積立のポイントだけもらえるのでかなりお得です^^

もし、余裕がある方はこちらの三井住友カードゴールド(NL)もおすすめです。こちらのカードならクレカ積立で1%分の還元になります。ただ、注意点もあります。

こちらは三井住友カードゴールド(NL)と三井住友カード(NL)の違いをまとめた表です。

違いが大きいところとしては年会費の部分です。ノーマルの三井住友カード(NL)は年会費永年無料です。ゴールドカード(NL)は年会費5,500円かかります。ただし、年間100万円の利用で翌年以降の年会費が永年無料になります。

あとは、クレカ積立のポイント付与率が異なってきます。

ポイント還元率は、ゴールドカード(NL)1%。ノーマルカード0.5%になります。

もし、クレジットカードを利用する機会が多くて年間100万円でこちらのゴールドカード(NL)の年会費を無料に出来る方は、ゴールドカード(NL)がお得になってくると思います。

ただし、基本的にはノーマルカードでも十分だと思います。

▼三井住友カードのお得な申込手順についてはこちらの動画でご紹介しています▼

SBI証券のクレカ積立のやり方はこちらの動画でご紹介しています。実際の画面も使いながら解説していますので、ぜひ参考にしてみてください。

▼SBI証券のクレカ積立のやり方▼

高配当株の運用方針

インデックス投資はもちろん、高配当株投資も少しだけやっていく予定です。高配当株を購入することで累積の配当金額がどんどん積み上がって投資を続けるモチベーションにもつながりますし、毎月受け取れる配当金もどんどん増えていくことになります。

そして、なにより大切なことは

目の前の株価に一喜一憂することなく、収入と支出の差から生まれる資産を投資目標に向かって淡々と投資を継続していく

これが重要なことだと思っています。

- 目標に向かって愚直に投資を続ける

- 支出を下げて余剰資金を増やす

- 収入を増やして入金力を上げる

こんな感じで、収入と支出の差を広げることに注力しつつ、投資を継続して総合的な観点から資産形成をしています。

入金力を簡単に上げる方法として、ポイントサイトを活用するのがおすすめ!

- 誰でも完全無料で利用できる

- 月1万円程度の入金力が上げられる!

詳しくは以下の記事で解説しているので、少しでも入金力をあげて、投資資金を増やしたい方はぜひこちらの記事も参考にしてみてください!

-

-

【活用しないと損!?】節約にポイントサイトが使える3つの理由

ポイントサイトを使って節約したい!こう考える方は多いと思います。 でも、実際に使うとなると、 ポイントサイトで節約できるんだろうか。注意点があれば教えてほしいなぁ。 こんな ...

続きを見る

まとめ

最後に今回の記事の内容を簡単にまとめていきます。

- 2022年5月の運用状況とポートフォリオを公開。

- 配当金は順調に積み上がっている。

- 含み益はしっかり確保できているが、先月比では減少。

- 今後の運用方針はインデックスファンドを中心にする

こんな感じです。

2022年5月時点の運用状況とポートフォリオ、いかがだったでしょうか?

株価は下落傾向でリターンは減少しました。

ただ、やっぱり投資は継続することが1番大切なので目の前の株価に一喜一憂せず、メンタルを保って淡々と投資を継続していこうと思っています。

今後は、クレカ積立を利用してノーリスクでポイントをもらいながらお得に投資を続けていく予定です。

- 収入を増やす

- 支出を下げる

- 目標に向かって投資を継続する

こんな感じで株価が下がっているときこそ収入ー支出の差を広げることに注力して投資元本を増やしていきたいと感じています。

高配当株投資は続けることが鉄則。今後も投資元本を増やすことに注力しつつ、自分の目標に向かって投資を継続していきます。

最後までご覧いただきましてありがとうございました。