こんにちは、たかやん(@milesensei33)です。今回は、2020年4月末時点の私の高配当株ポートフォリオを公開します!

高配当株投資ををされている方のなかには、

このようにお悩みの方がいらっしゃると思います。

私も実際高配当株投資をやっている中で、ついつい他の投資家のポートフォリオが気になることがあります。(人は他人の状況と比較するので仕方ありませんね)

そこでこの記事では、高配当株投資系YouTuber(チャンネル登録者

29,000

この記事でわかること

- 高配当株投資家のポートフォリオ

- 保有銘柄は何か

- セクター比率はどうなっているのか

- ポートフォリオの管理方法

こういったことがわかります。

ご自身の状況と比較することができるので、気になる方はぜひ最後までチェックしてみてくださいね!

参考

- 会社経営者

- 投資歴7年(インデックス投資+高配当株投資)

- 倹約や投資、ビジネスに力を入れています

▼動画でも公開しています▼

2020年4月の高配当株ポートフォリオ公開

それでは早速2020年4の高配当株ポートフォリオをを公開していきます!

その前に前提です

今回の銘柄たちは、2020年2〜3月の暴落前に購入しています。そのため損益はボロボロなのでご容赦を笑

公開は日本株→米国株の順番でセクター構成もあわせてご紹介していきます。

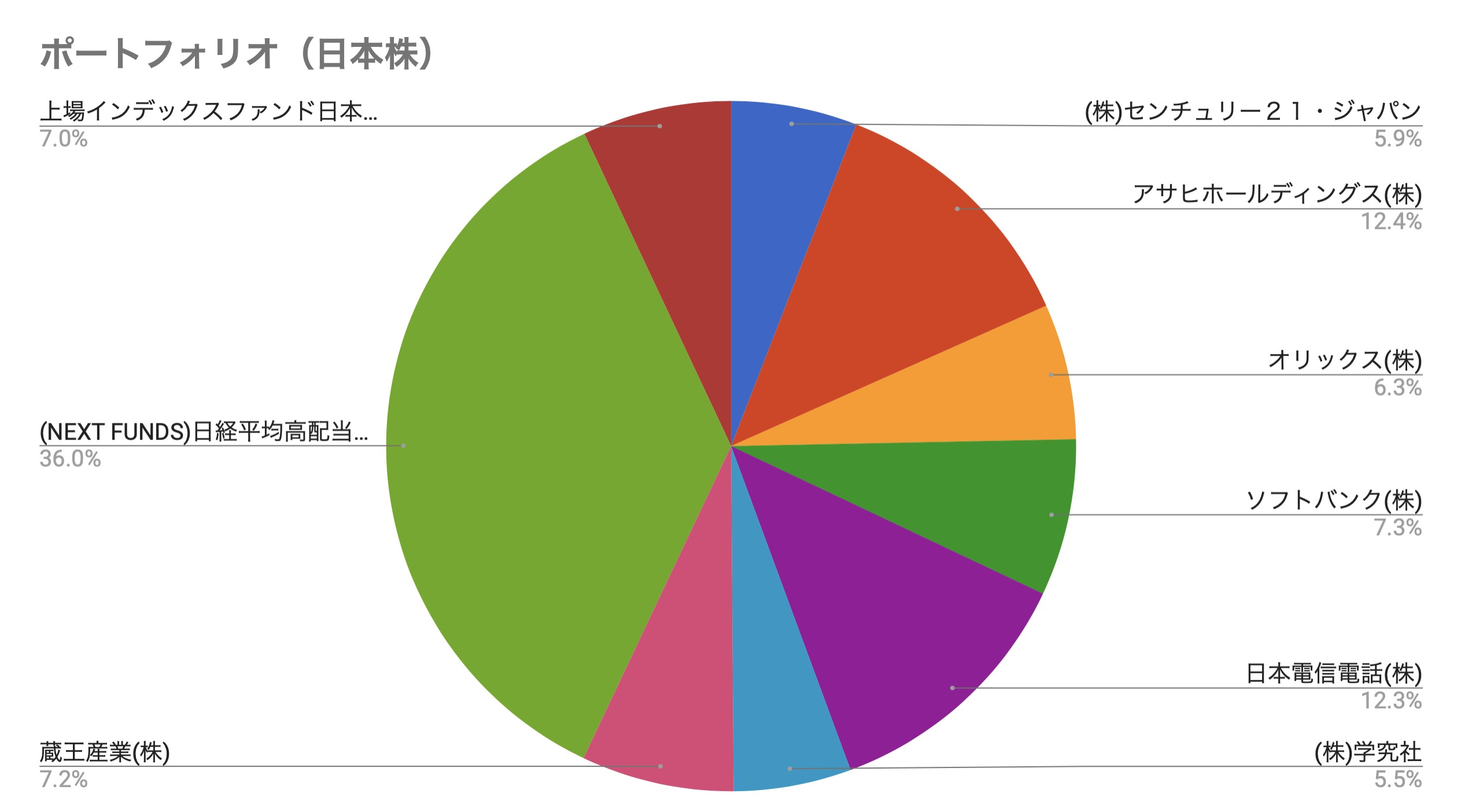

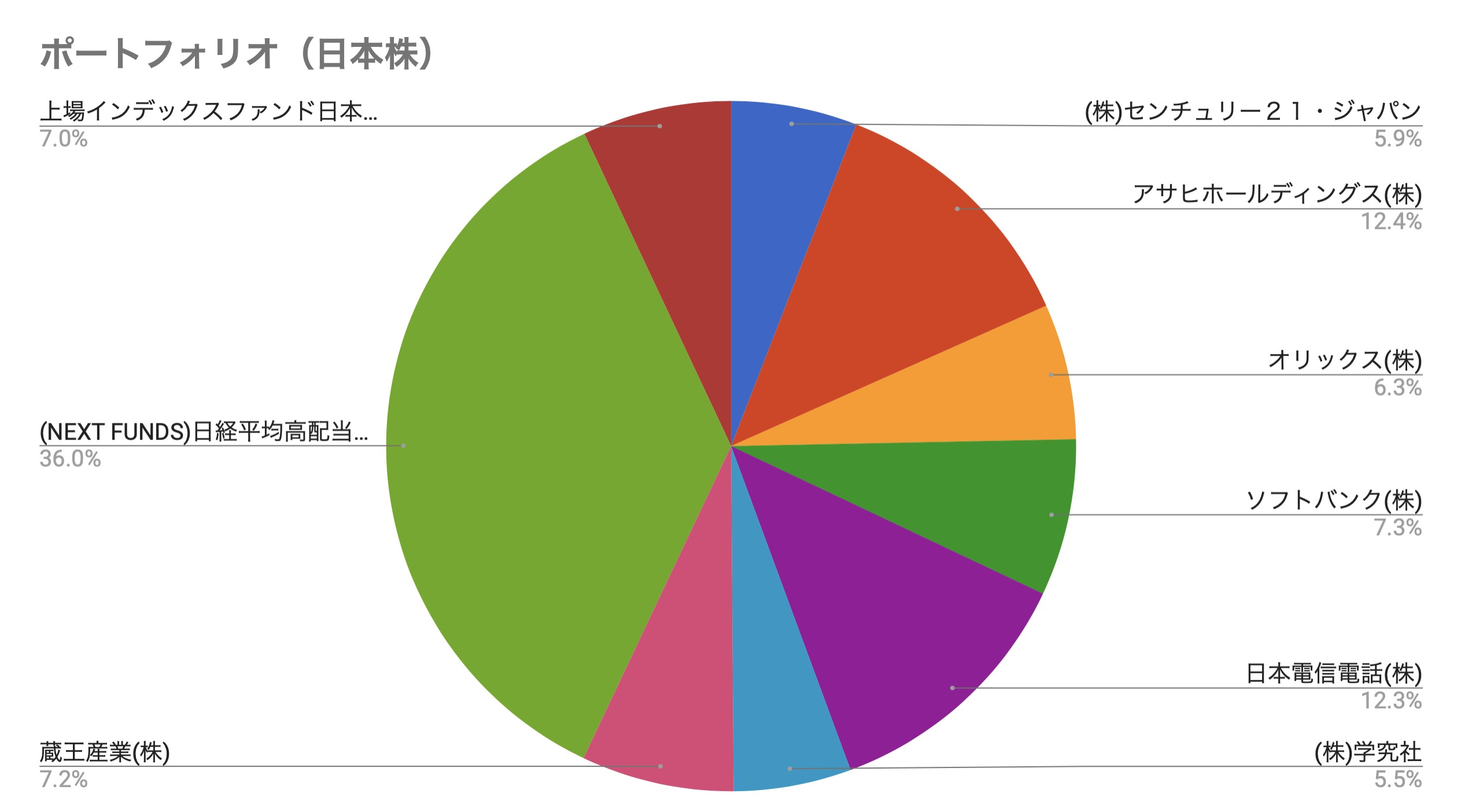

日本株のポートフォリオとセクター比率

まずは日本株のポートフォリオからです。グラフにまとめると以下の通り。

.jpg)

2020年3月

2020年4月

一応3月と4月比較の意味で両方載せてみましたが、大差はありませんね・・・。

このように高配当株ETF(日経高配当株50ETF)がメインで組んで、その上に個別株をトッピングしている感じです。2020年3月の買い付け状況の記事でもお伝えしましたが、NTTを購入した関係で個別株の割合が少し多くなりました。

ちなみに基本的には日本高配当株ETFはおすすめしていません。

理由

- 長期投資に向かない銘柄が含まれている

- 景気敏感株が多い

- 保有コストが高い

こんな感じです。じゃあなぜ日経高配当株50ETFをメインにしているのかというと、

そこでETFを活用しているという状況です。このETFの構成と手数料が気になるけど、現状これがしっくりきているので、しばらくこの方針でいこうと思います。

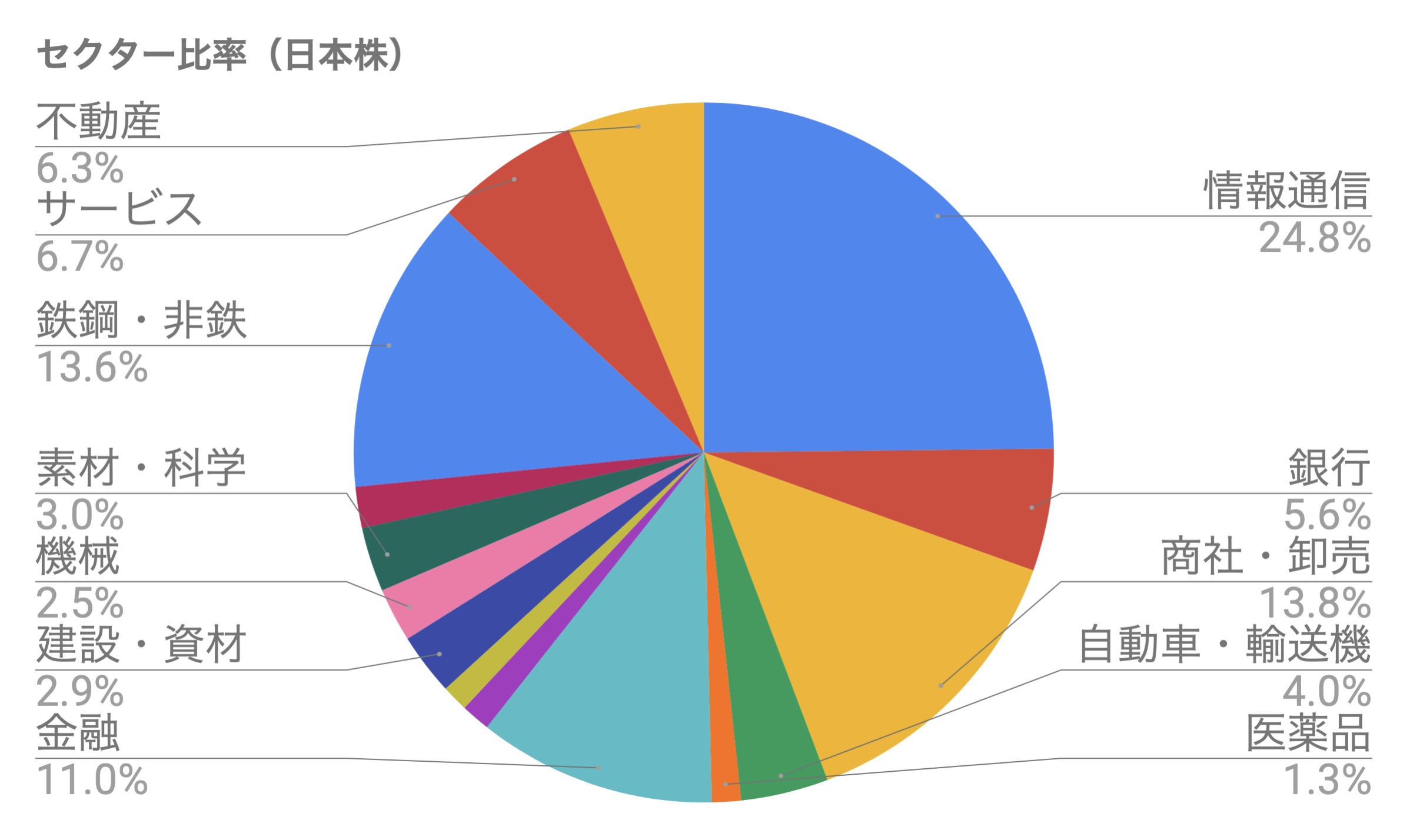

そしてセクター比率をまとめると以下の感じです。

できれば各セクター15%以内にしたいとは思っていますが、現状情報通信のかなりの偏り・・・まぁこれは高配当株投資をしている以上仕方のない面かなーと割り切っています。

大きな原因は3月にNTTを購入したこと。それがなければ割といい感じだった・・・はず。

NTTは優良企業で前から欲しかったんですが、配当利回りが少し低くて見送ってきました。しかし2020年3月に割と下がったので購入しました。

セクター比率は気になったけど、自分の感情に負けた・・・といった感じですね。

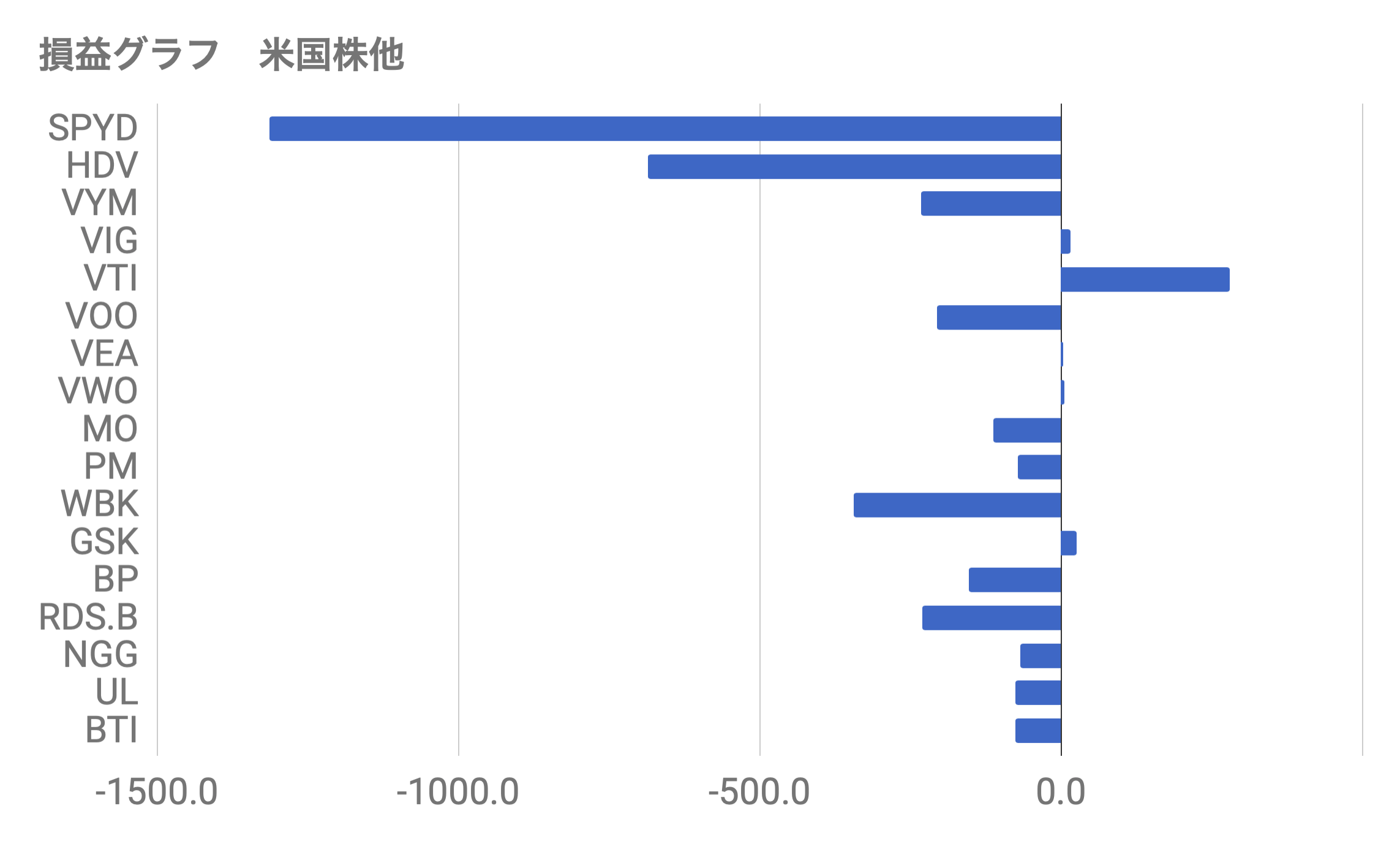

米国株ほかのポートフォリオとセクター比率

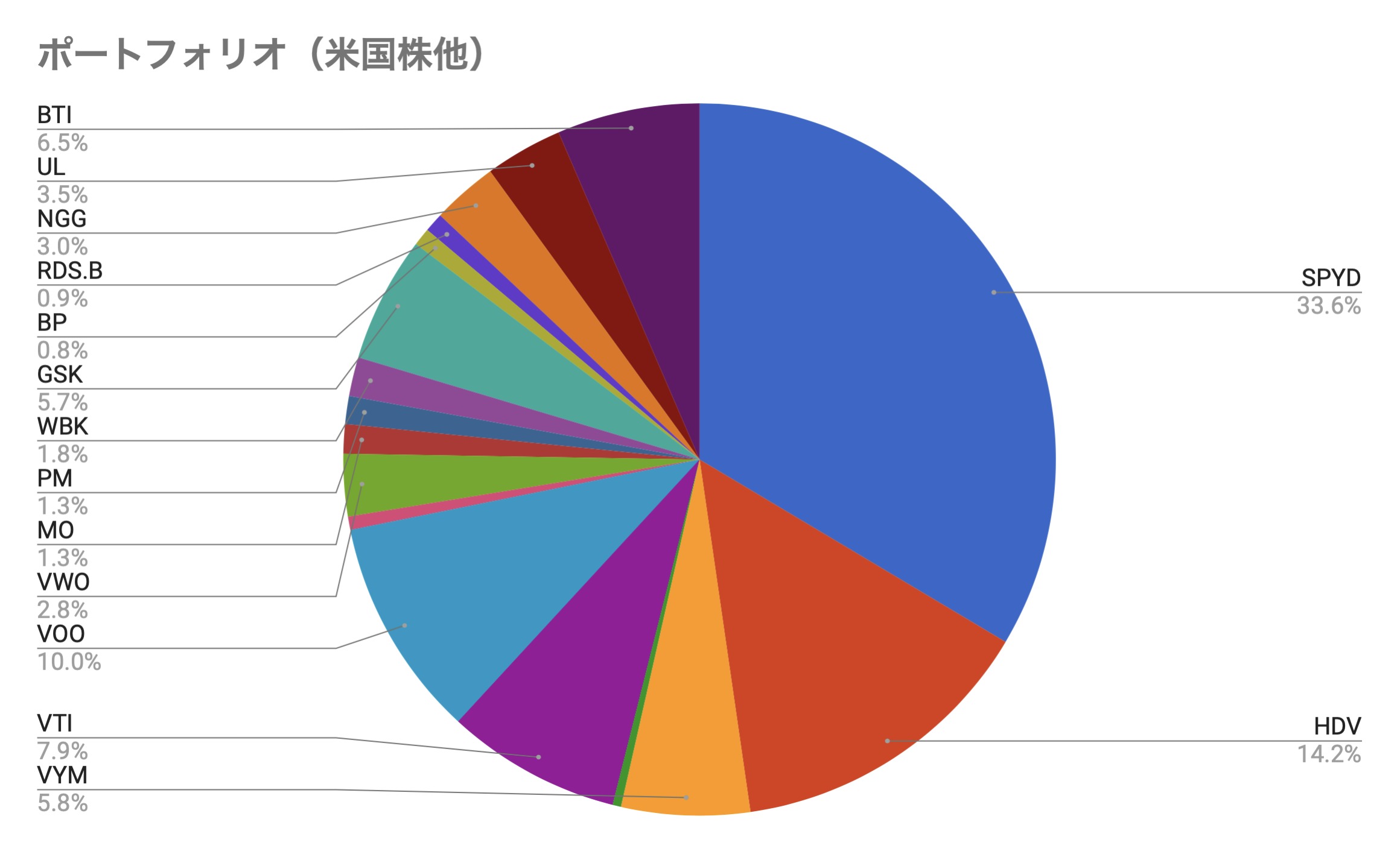

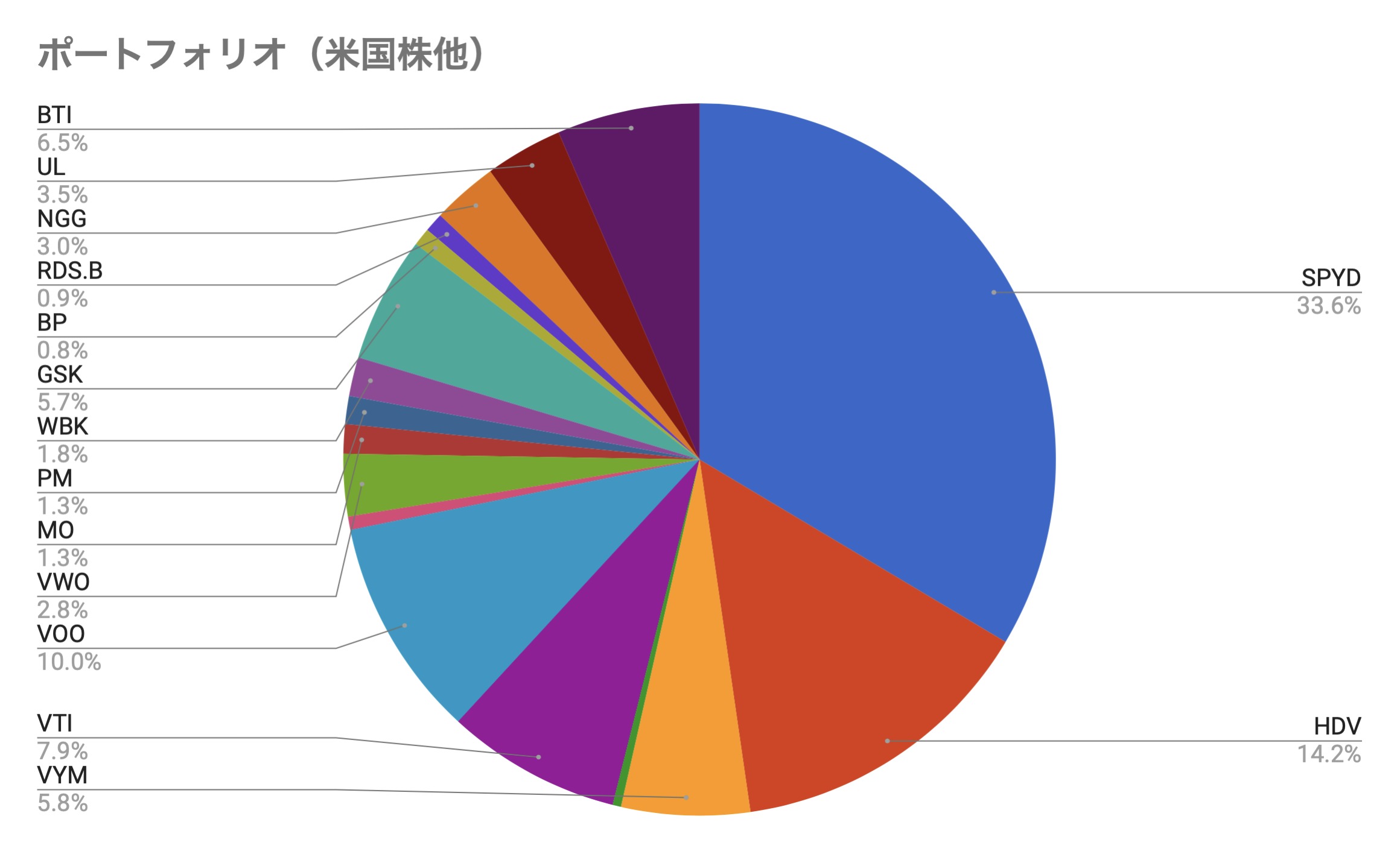

次は米国株ほかのポートフォリオとセクター比率。グラフにまとめると以下のようになっています。

2020年3月

2020年4月

こちらも高配当株ETFがメイン(全体の4分の3くらい)で、その上に個別株もトッピングしている感じです。

そして米国高配当株ETFの「SPYD」「HDV」「VYM」がメインですが、暴落のダメージが結構きています・・・そして個別株もすごい笑

そして某エネルギー会社と某銀行たち・・・この3つは多額の含み損です!

ただ全体を見ると、3月からの回復で含み益が出ている銘柄もあります。

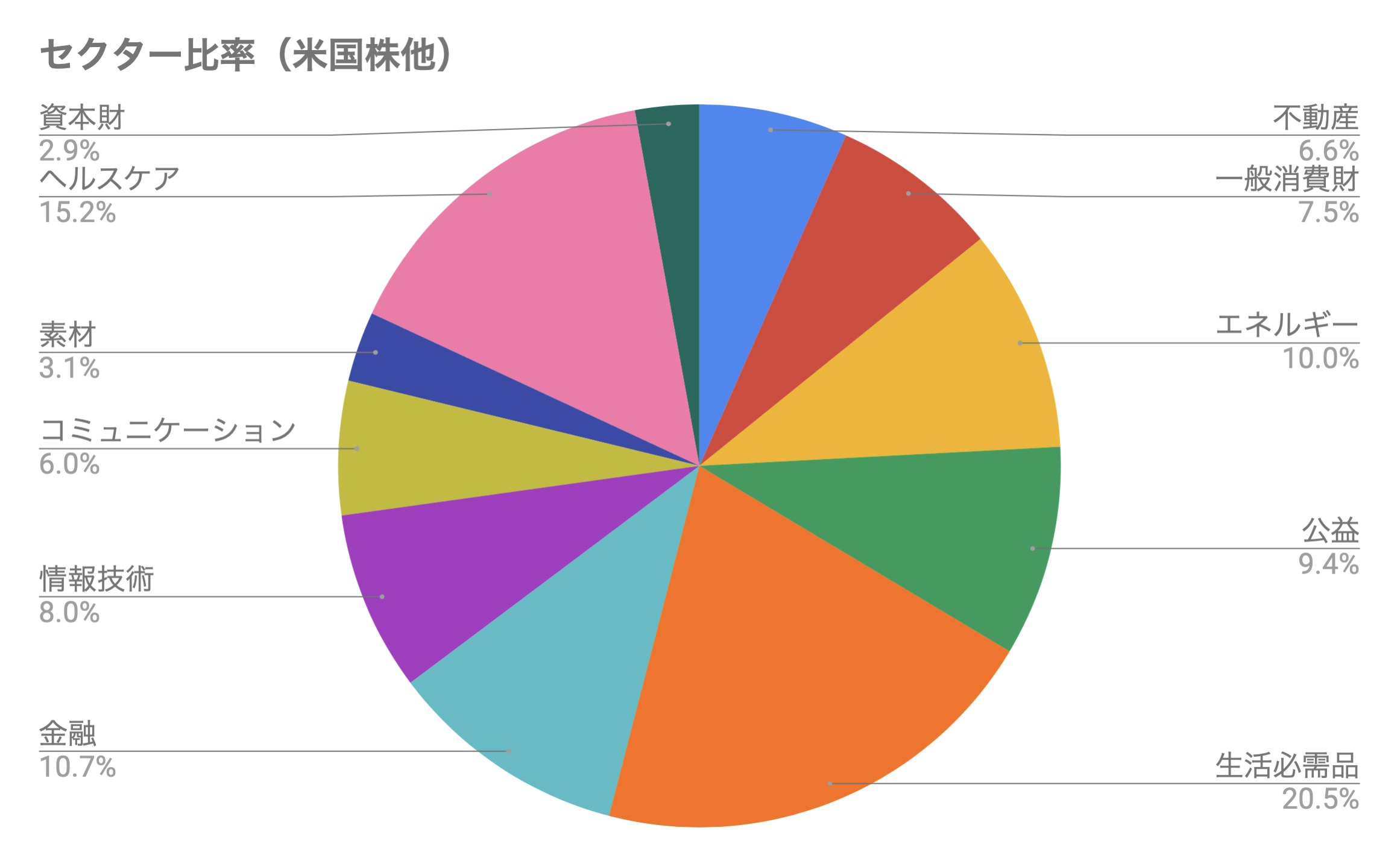

次にセクター比率をまとめると以下のグラフのようになっています。

若干ですが生活必需品に偏りがあります。特に私が大好きなタバコ株ですね・・・BTI、PM、MOです。

あとはユニリーバあたりですが、ディフェンシブセクターでもありますし、そこまで気にしていません。

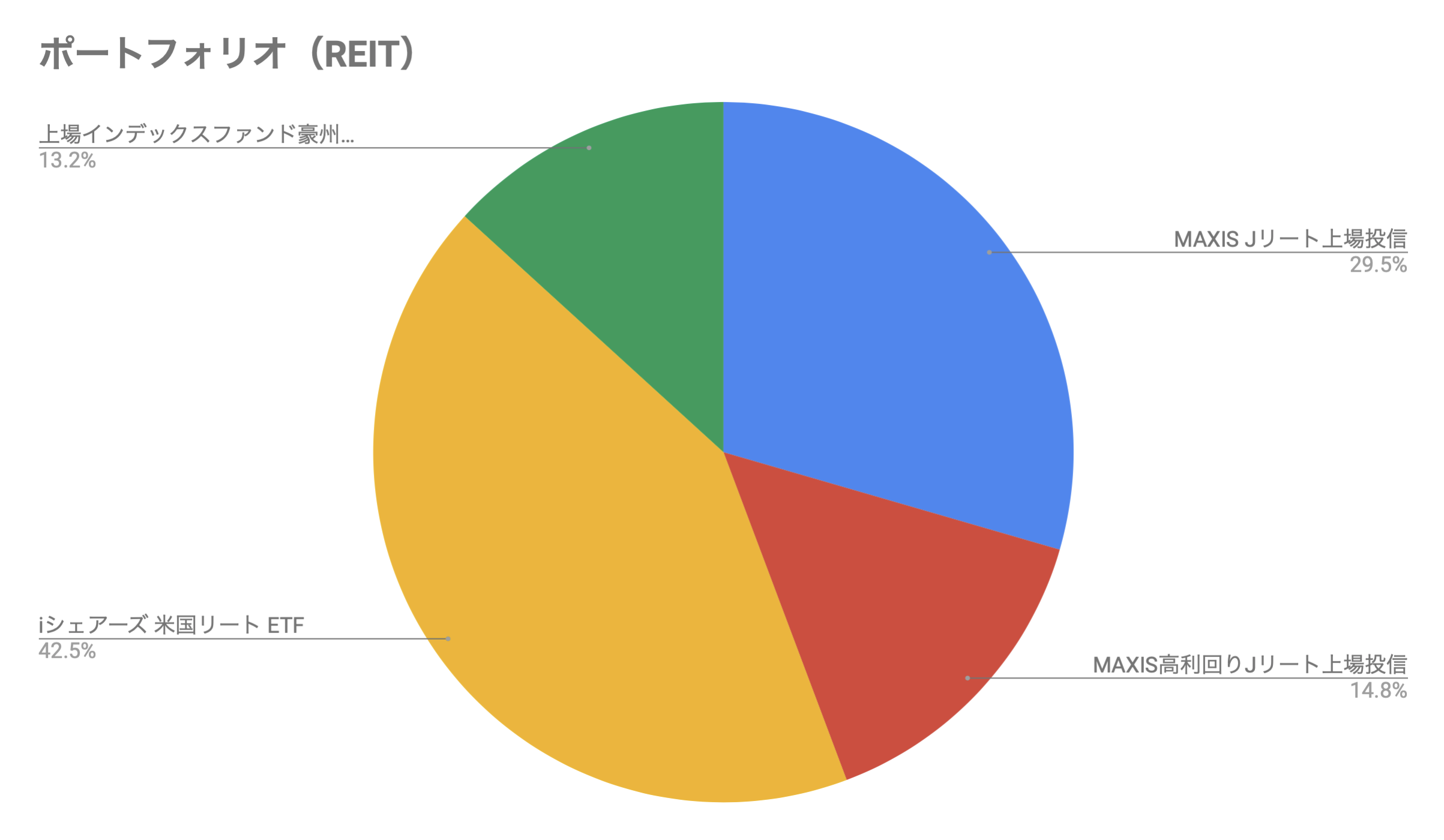

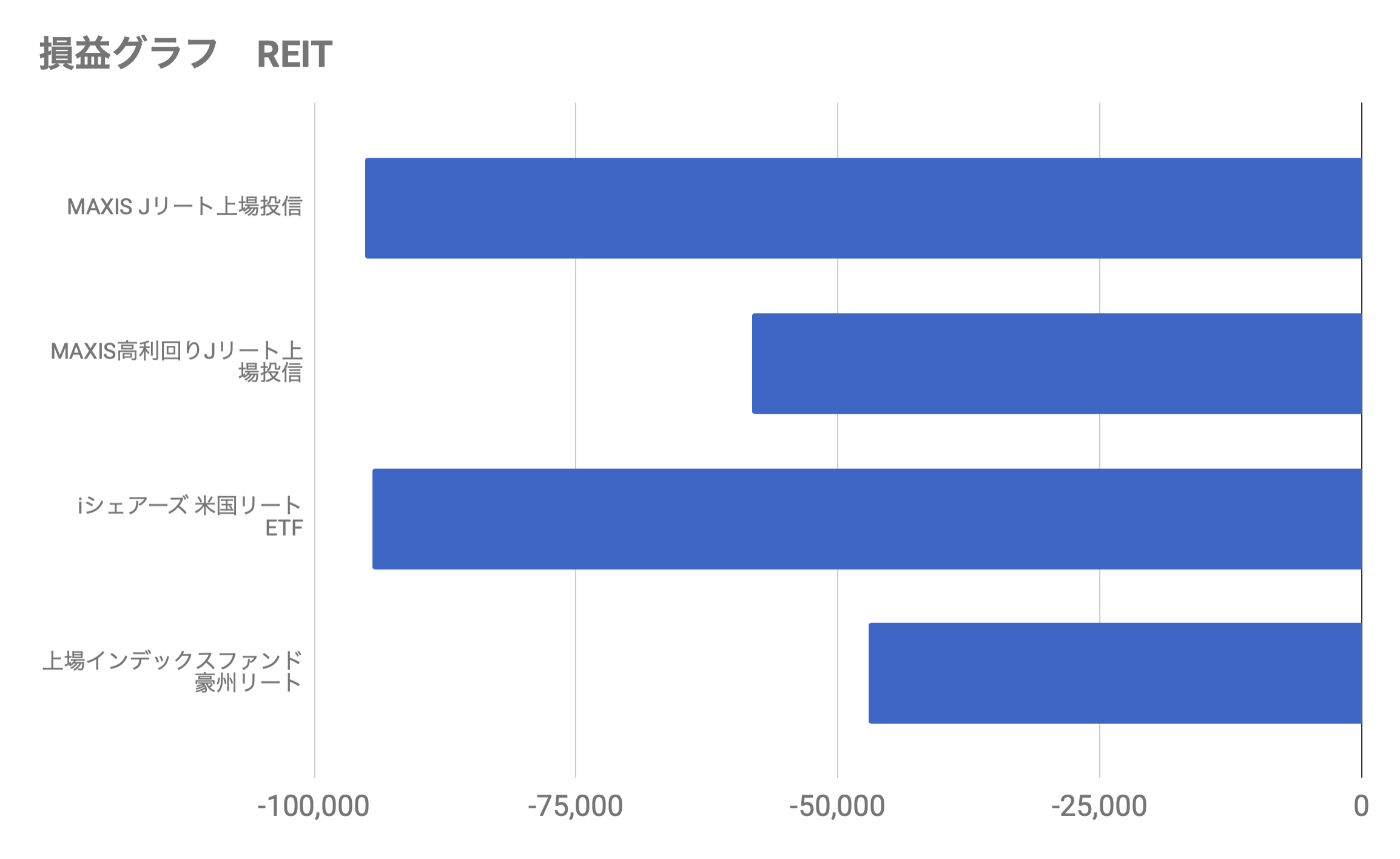

REITのポートフォリオ

国内・先進国REITのポートフォリオも作ってみました。

2020年3月

2020年4月

株式とは別に作って見ましたが、パフォーマンス的にはボロボロな状態です。

現状ではアセットアロケーションの比率が高いので、今後もこの水準を維持するため買い増す予定はありません

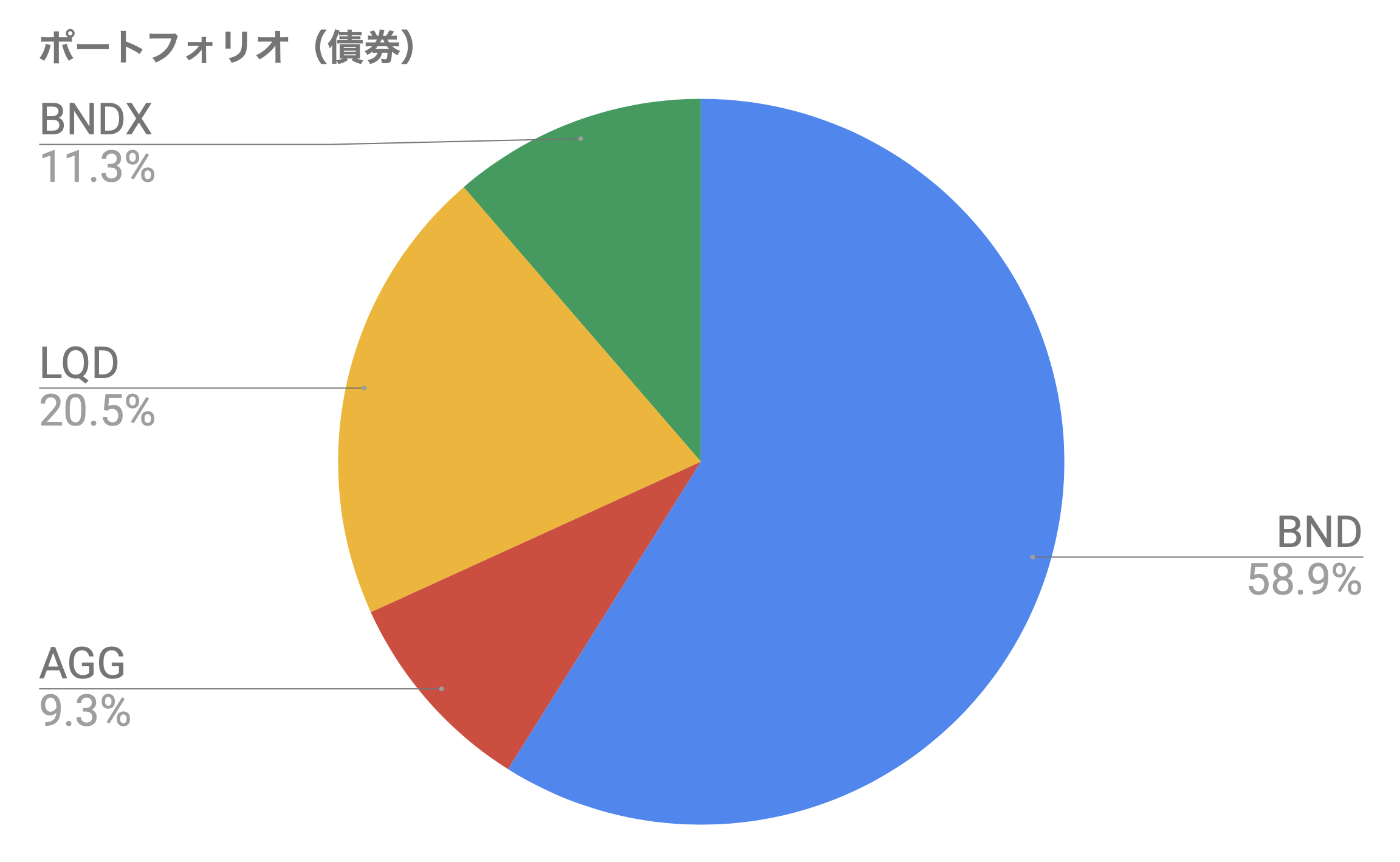

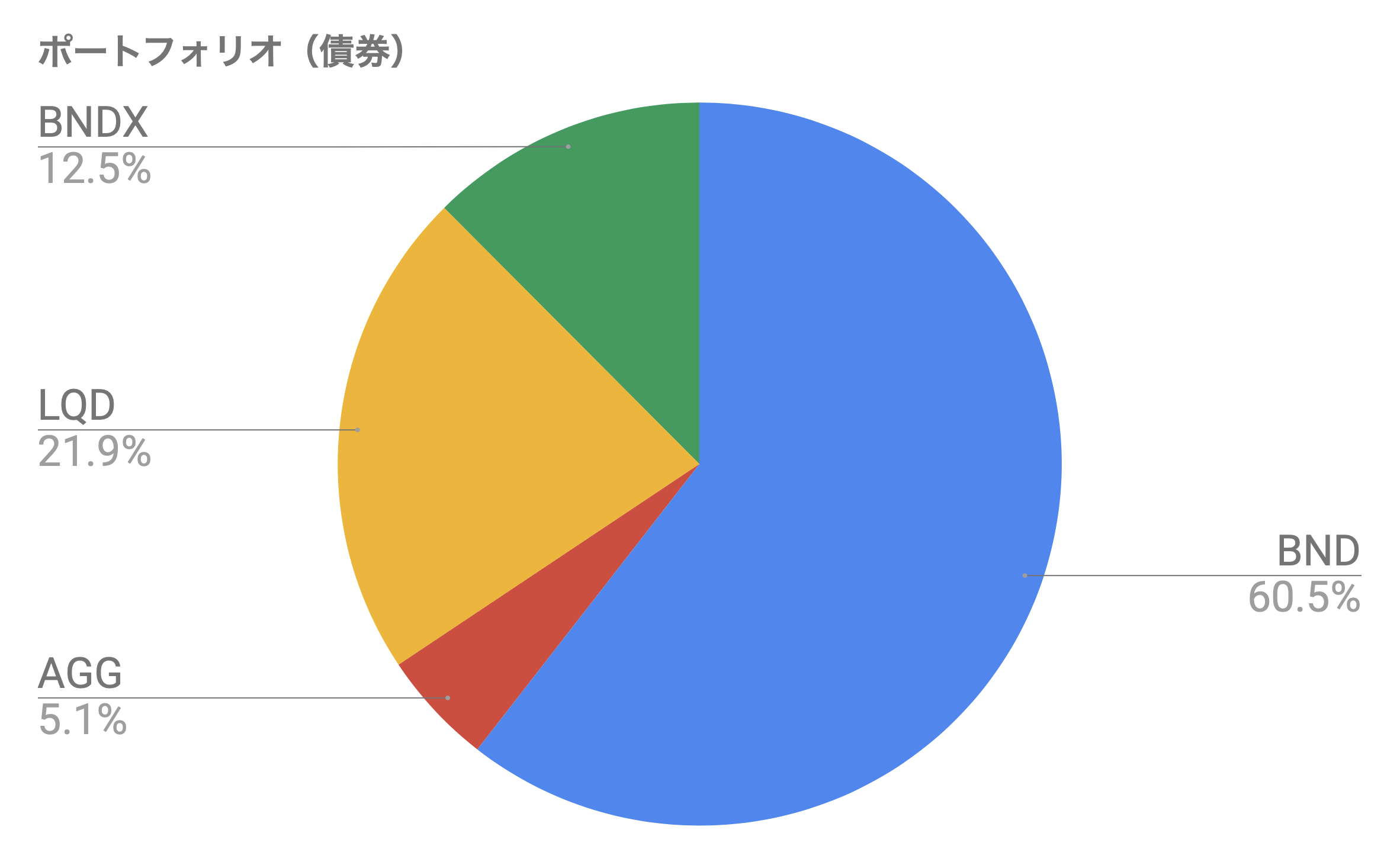

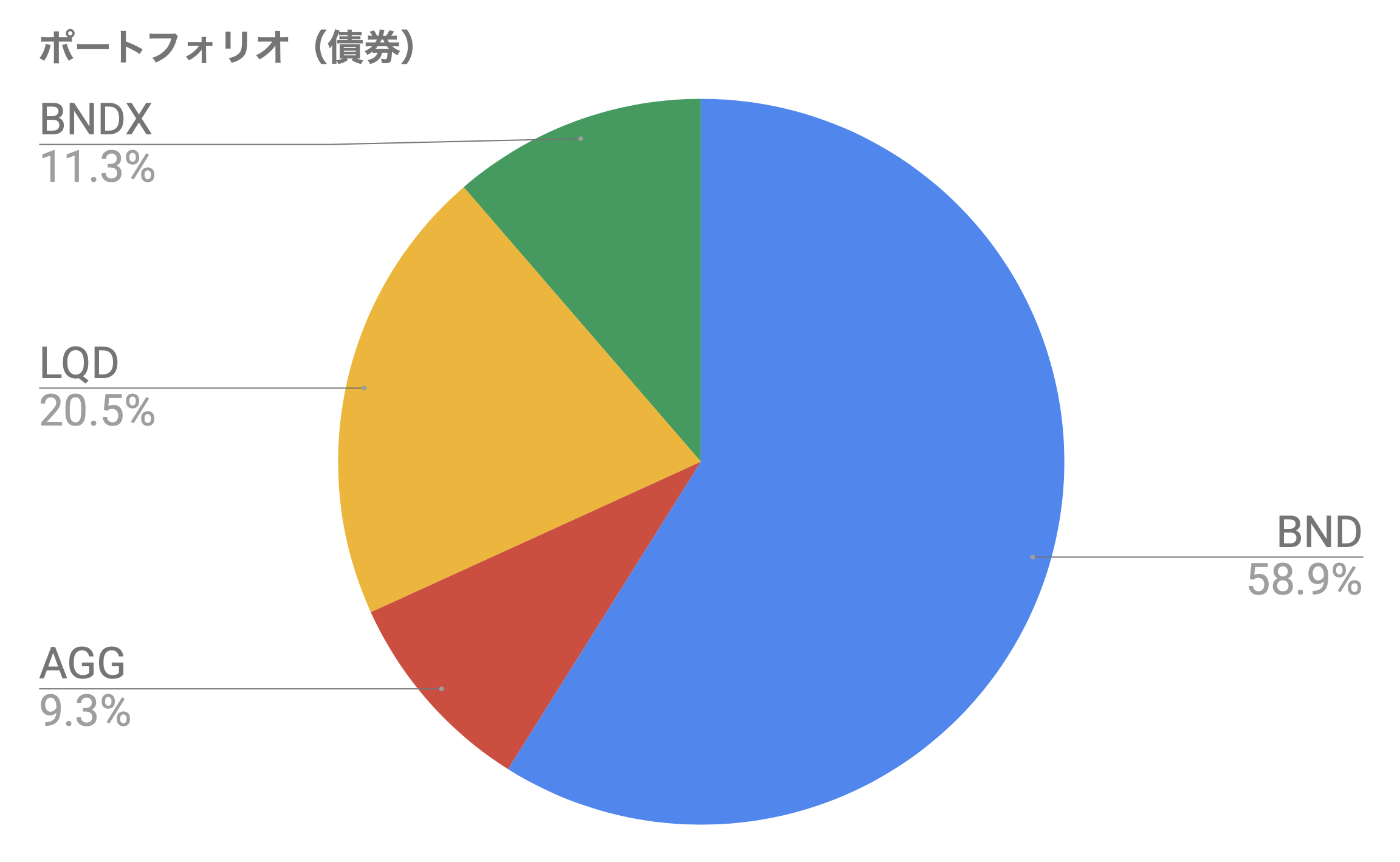

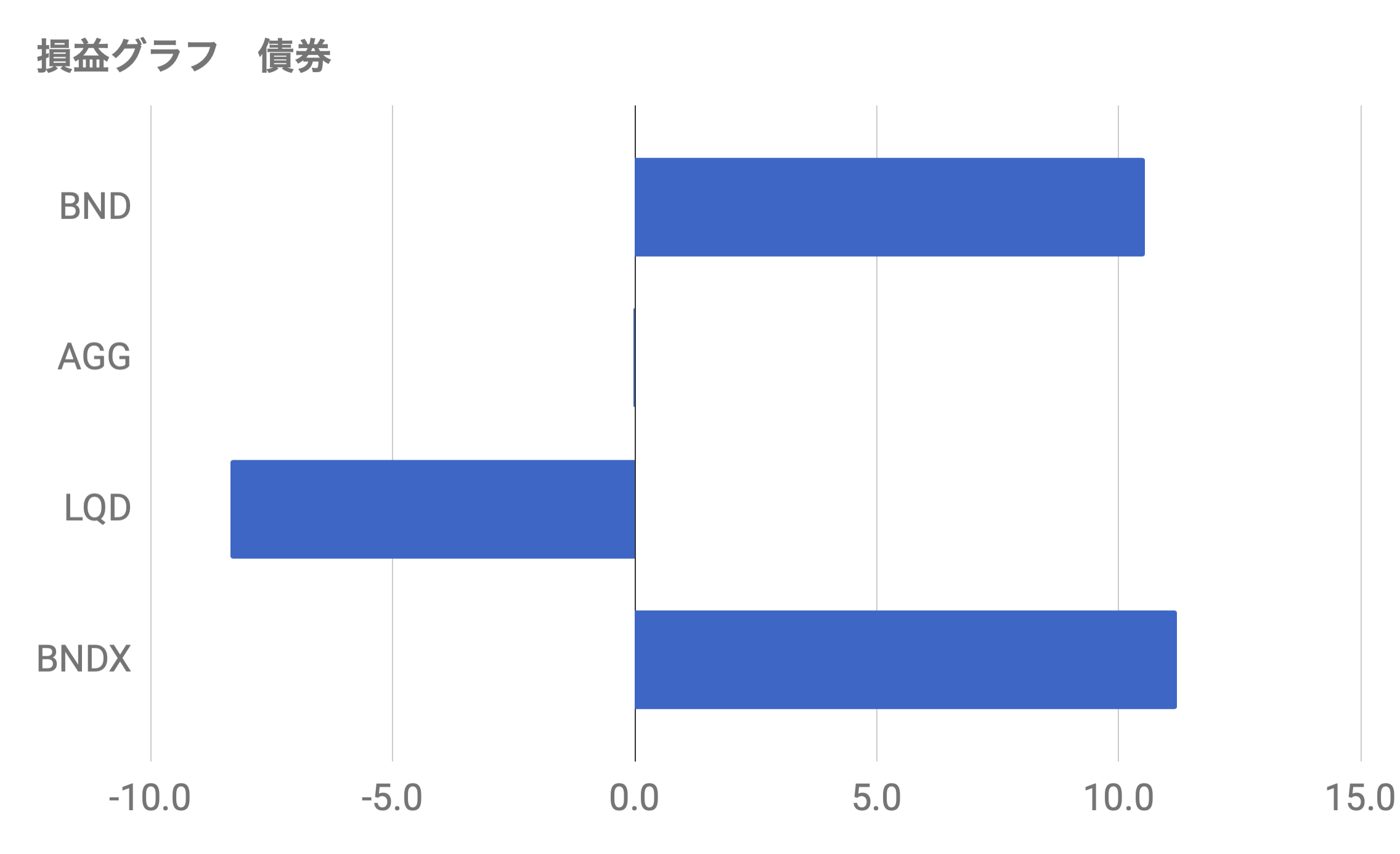

債券のポートフォリオ

あくまで株式投資がメインですが、債券にも投資をしているのでまとめておきます。

2020年3月

2020年4月

債券も3月と4月を比較する意味で並べてみました。AGGを買ったということもありますので若干増えています。

株式とは別に作っているのですが、債券はそこまで多く保有していません。BNDとAGGを中心に買っていますが、メインは株式にしていきます。

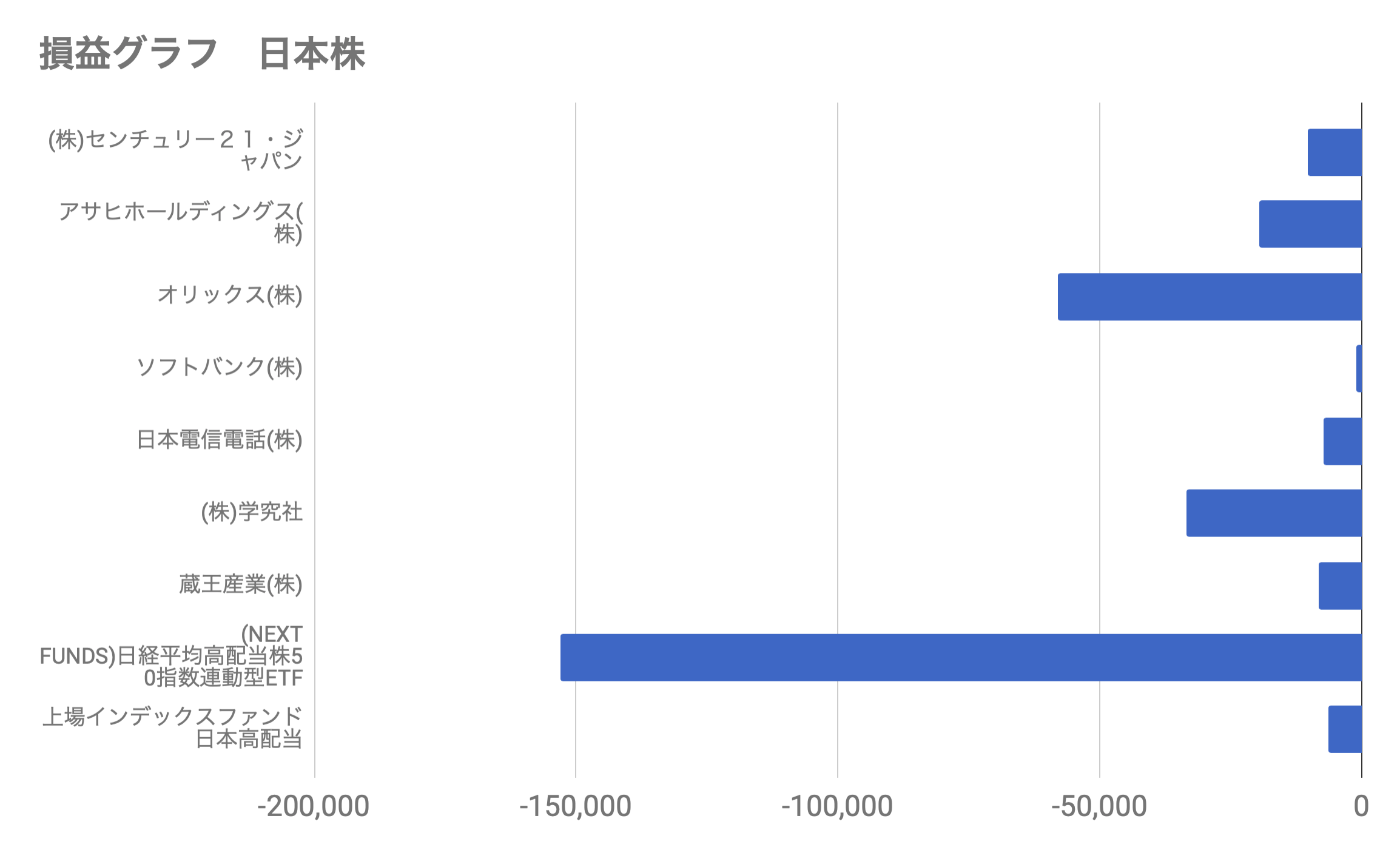

損益の状況

簡単に損益の状況も公開させていただきます。(含み損丸抱え中です!)

日本株とREIT

損益状況は・・・ボロボロ。特にリートは相変わらず物凄い状態ですね笑

まだまだ回復はしていませんし、含み益がある銘柄はなし・・・!

配当金が心の支えです笑

米国株と債券

額としては投資額がそもそも大きいSPYDが最大の含み損です。

いくら配当金投資とはいえ含み損は辛いですね、我慢のしどころです。

その点、VTIあたりは心の支えになってくれています。

この損益状況については、詳しく別記事で解説しています。

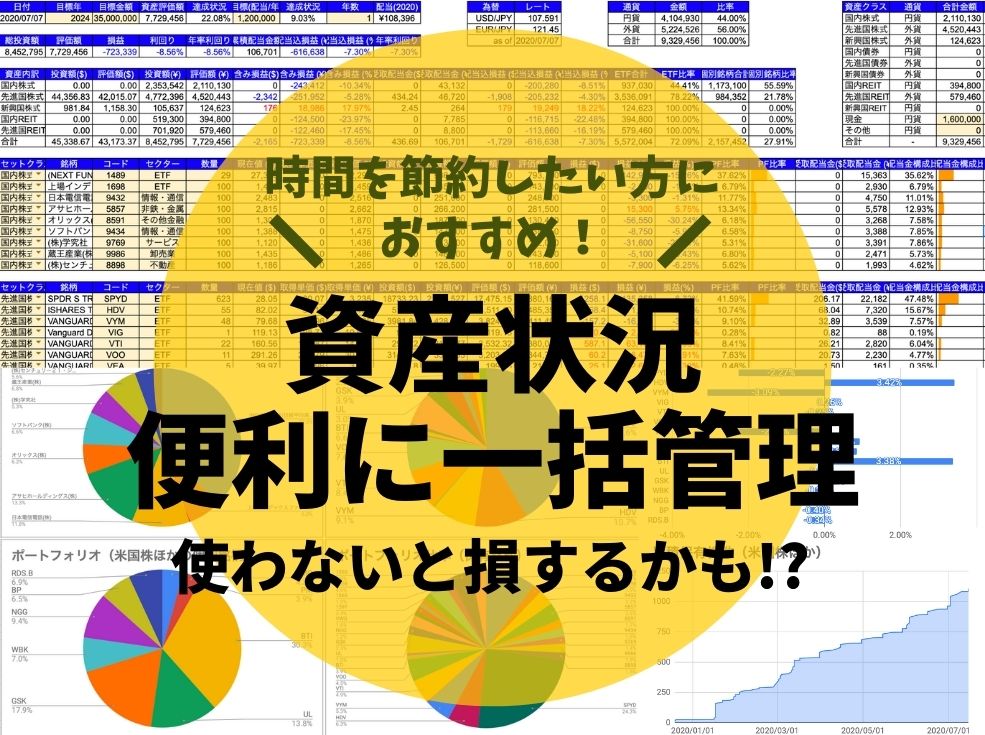

ポートフォリオがひと目でわかる!おすすめ資産管理方法

今回ポートフォリオを公開しましたが、私はポートフォリオ状況の管理を専用Googleスプレッドシートを使って行っています。

というのも私はSBI証券をメインで使って、楽天証券、SBIネオモバイル証券をサブで使っていますが、、、

- SBI証券はそもそも口座画面が使いにくい

- 楽天証券・SBIネオモバイル証券の株・ETF・投資信託もまとめて管理したい

- コピペで楽に管理がしたい

このように管理方法、損益やポートフォリオの管理に悩みを抱えつつ、日々投資していました・・・。

そこで作成したのが、【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシートです。

この資産管理シートを使うと、

- 資産管理の手間が省ける→好きなことに時間を使える

- 現状の把握が簡単→投資戦略を考えやすい

- 管理が上手にできる→投資成績がアップ

こんなメリットがあります。基本コピペでポートフォリオのグラフが作成できて、損益の状況も簡単にわかるお役立ち時短アイテムになっています。

以下のページで詳しくご紹介しているのでぜひチェックしてみてください!

-

-

【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシート【マネーフォワードMEも対応】

SBI証券・楽天証券・SBIネオモバイル証券、マネーフォワードMEを使っていらっしゃる方向けに、投資が何倍も楽になる「資産管理シート」を作成しました。 現在、資産運用をされている方の中には・・・ &n ...

続きを見る

今後の方針

現状のポートフォリオと損益状況を踏まえ、簡単に方針をまとめました。

今後の方針

- 日本株は注力せず、定期的にETFを少し買う

- 米国株は引き続きSPYDを中心

- 状況を見ながら個別株

日本株は注力しない予定ですが、定期的にETFを少し買っていこうと思っています。また情報通信セクターが多いけど、しばらくこの水準でいきたい。

ちなみに個別株は多分買いません。

米国株は引き続きSPYDを中心に状況を見ながら個別株も買っていきます。

現在は生活必需品セクターのBTI・ULあたりを検討しています。

ただ現状、生活必需品セクターが多いので、過度な偏りがでない程度に余剰資金を定期的に分散させます。

まとめ

今回の記事のポイントをまとめます。

- 2020年4月の高配当株ポートフォリを公開

- セクター比率もご紹介しました

- 今後も方針に従って淡々と投資を継続

こんな感じ。

2020年4月時点のポートフォリオを公開しましたが、損益的にはボロボロの状態ですね・・・。3月時点よりは回復してきていますが、配当金が心の支え。

とは言え配当金も今度どうなるかはわかりません。

ただ高配当株投資では、こんな時こそしっかりと投資をしていく必要があるのでメンタルを保って淡々と継続していきます。

最後までご覧いただきありがとうございました!

.jpg)