こんにちは、たかやん(@milesensei33)です。今回は、2021年4月時点の私の運用状況とポートフォリオを公開します!

投資ををされている方のなかには、

このようにお悩みの方がいらっしゃると思います。

私も実際投資をやっている中で、ついつい他の投資家の運用状況やポートフォリオが気になることがあります。(人は他人の状況と比較するので仕方ありませんね)

そこでこの記事では、投資系YouTuber(チャンネル登録者

29,000

この記事でわかること

- 高配当株投資家の運用状況

- どの銘柄で含み益や含み損があるのか

- 運用状況の管理方法

- 今後の運用についてどう考えているのか

こういったことがわかります。

ご自身の状況と比較することができるので、気になる方はぜひ最後までチェックしてみてくださいね!

参考

- 会社経営者

- 投資歴7年(インデックス投資+高配当株投資)

- 倹約や投資、ビジネスに力を入れています

▼動画でも公開しています▼

【公開】2021年4月時点の運用状況とポートフォリオ

それでは早速2021年4月時点の高配当株投資の運用状況とポートフォリオを公開していきます!

その前に前提です

今回の銘柄たちのほとんどは、2020年2〜3月の暴落前に購入しています。損益は回復してきましたが、その変化もみていただけると幸いです。

公開は日本株→先進国株(米国株など)→国内REIT→先進国REITの順番でご紹介していきます。

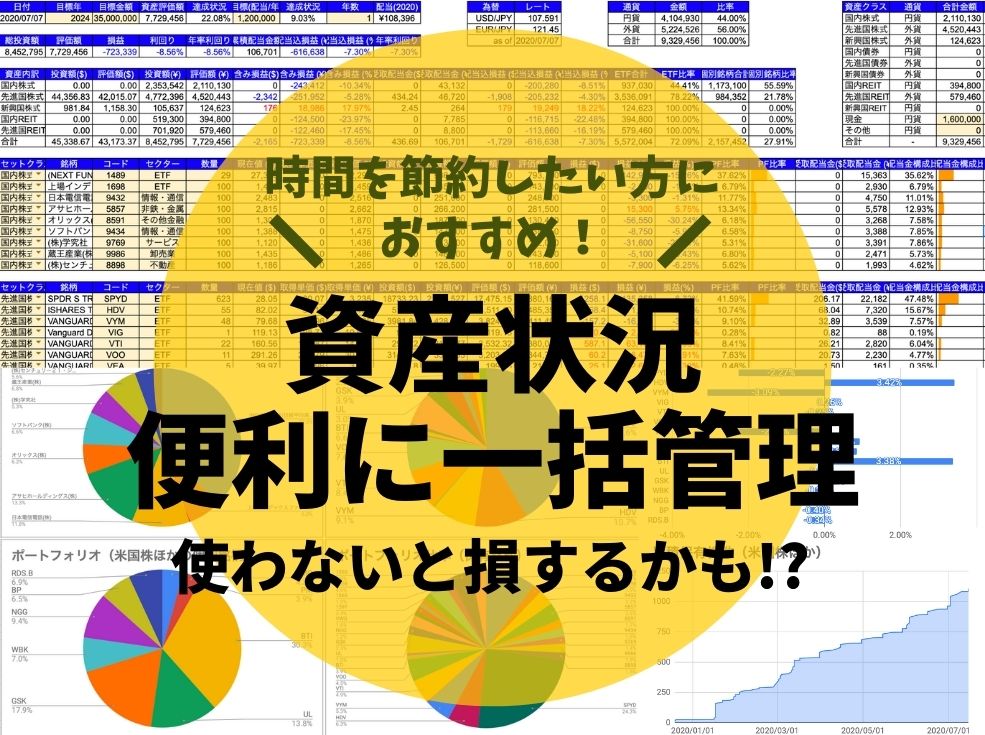

まずは全体の損益状況からです。まとめると以下の通り。

2020年3月の暴落直後は130万円くらいの含み損がありましたが、徐々に回復。2021年の4月にはこんな感じで200万円くらいのプラスの状況となりました。

含み損の時もひたすら投資を継続した成果が現れてきましたね・・・!

やっぱり高配当株投資でもなんでもそうですが、含み損に耐えつつ愚直に投資を継続していくことが本当に大切だなーと改めて感じています。

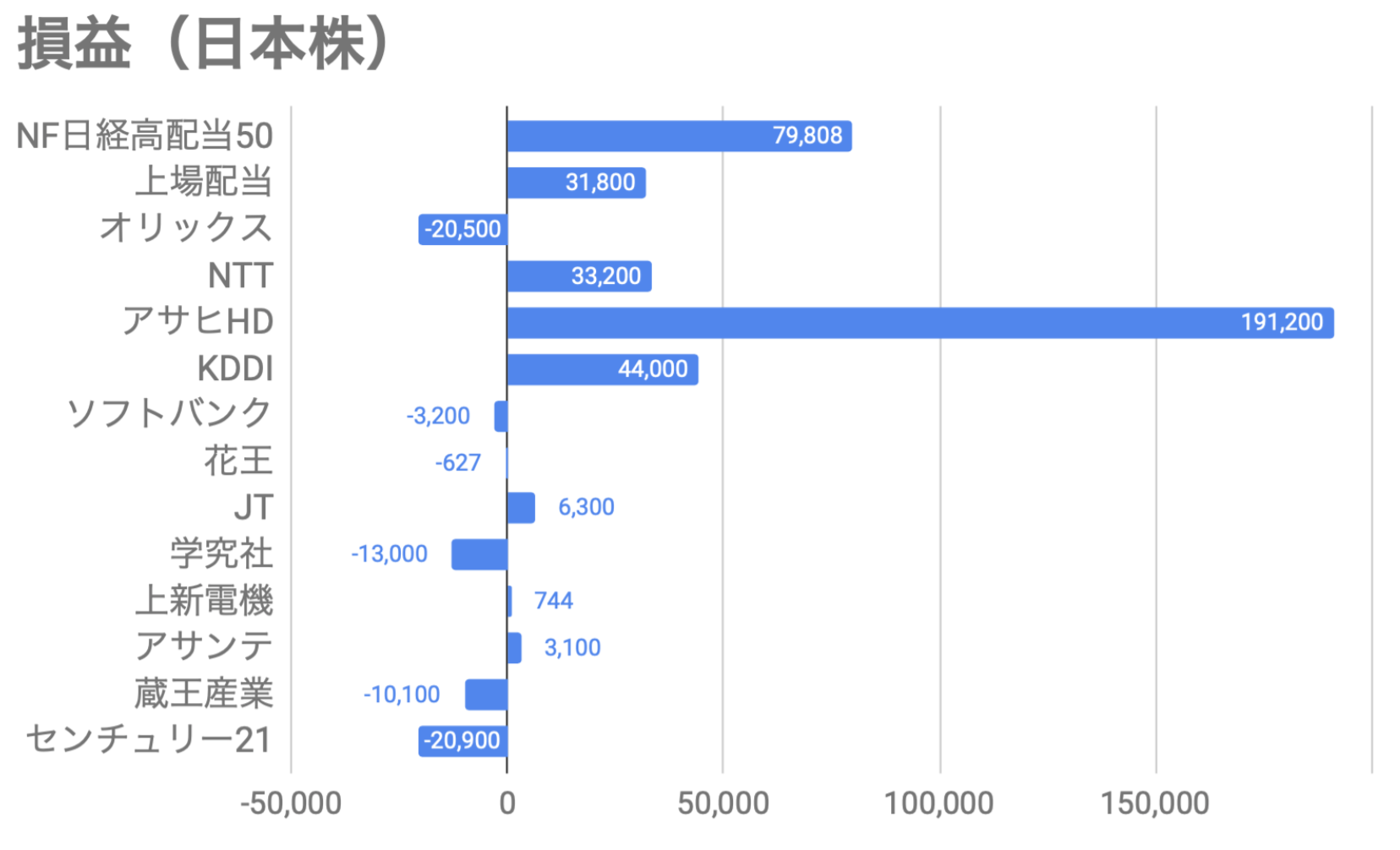

日本株

まずは日本株の状況とポートフォリオから公開していきます。まとめると以下の通り。

先月と比較すると1%くらい悪化したのですが、現状ではプラスの状態です。ただオリックスやセンチュリー21といった銘柄が含み損となっています。

そして含み益が最も大きいのはアサヒホールディングスや日経高配当株50ETFです。現状では日本株ポートフォリオの支えとなっています。

特殊なものには投資していませんが、投資額が多いETFの影響が大きいのと、個別銘柄が最近多くなってきているような感じです。

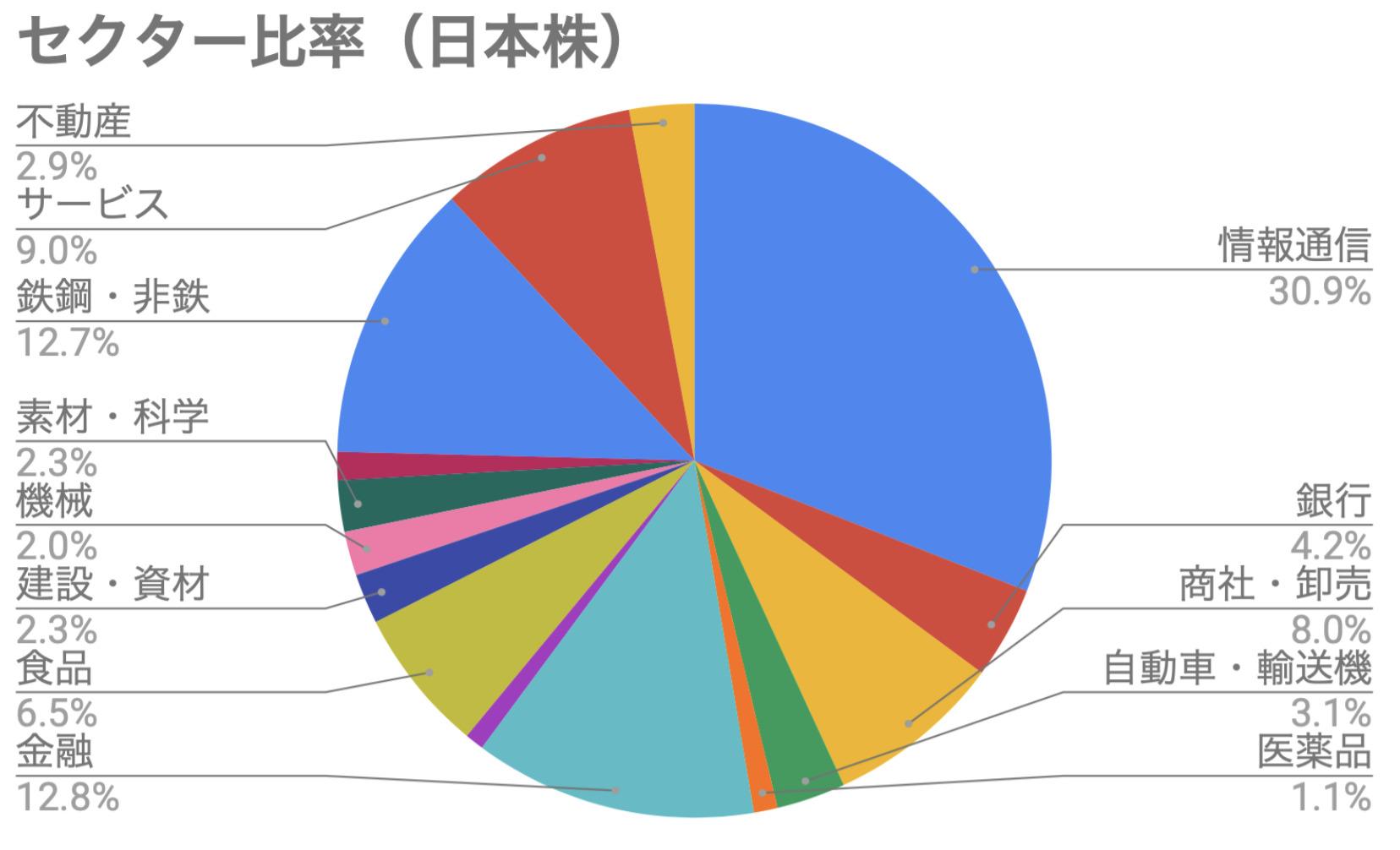

そして現状のポートフォリオは・・・

こんな感じ。

個別銘柄で比率が10%を超えてくるようなものがあるので、偏っていますよね・・・。反省しています。

言い訳をすると「日経高配当株50ETFを買いたかったけど、買うタイミングを逃してしまい個別銘柄に手を出した」みたいな感じです。

そしてさらに課題なのがセクター比率・・・。明らかに情報通信に偏ってしまっています。

- 個別銘柄が多めになっている

- セクターが情報通信に偏っている

こういった課題があります。少し欲張ってKDDIに追加投資した影響かなーと思っています・・・。(ここは素直に反省しないといけないなー・・・)

私はETFメインでポートフォリオを組みたいので、日経高配当株50ETFをメインにしつつ、ディフェンシブ銘柄でポートフォリオを補強。こんな感じが良かったんだろうなーと思っています。

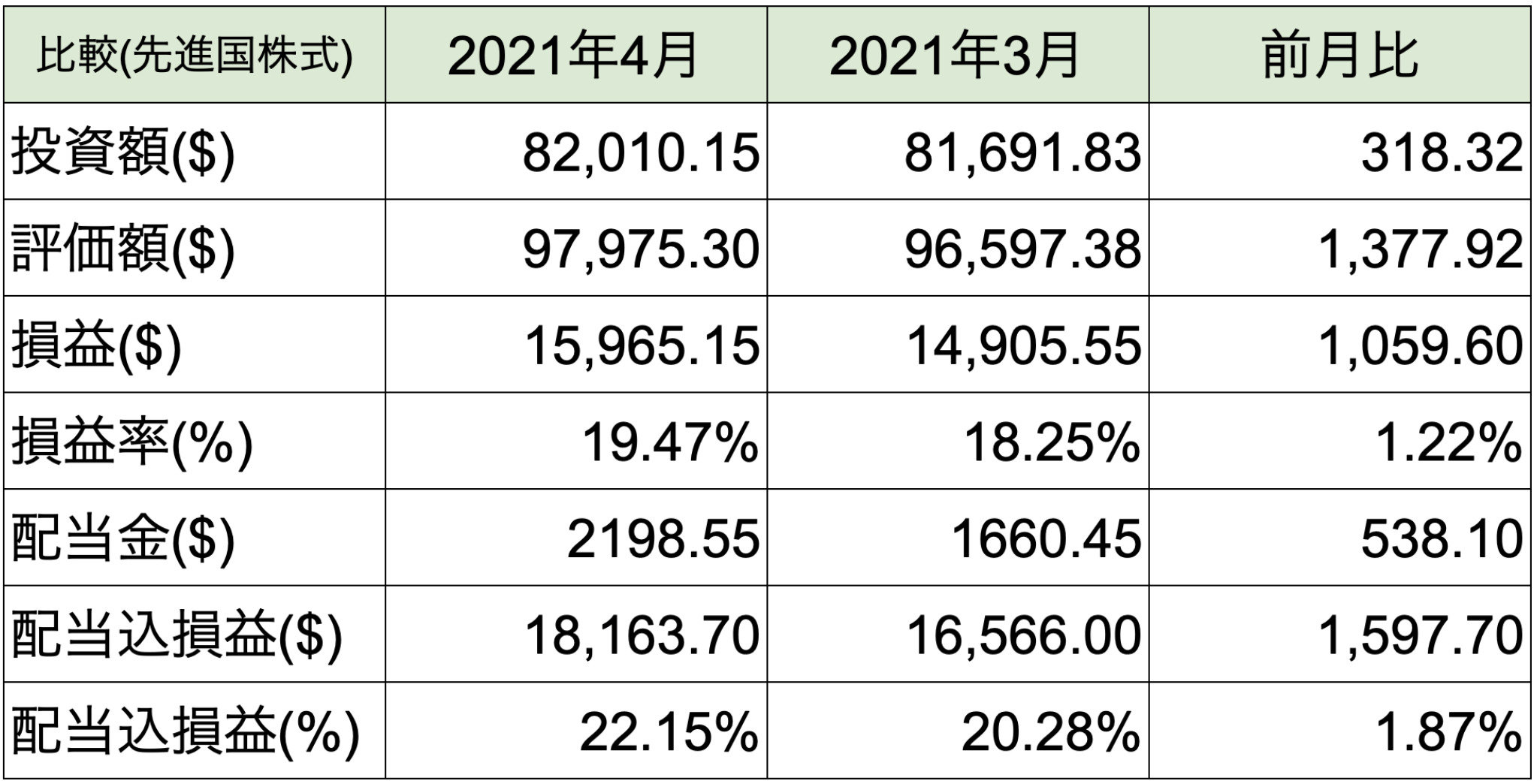

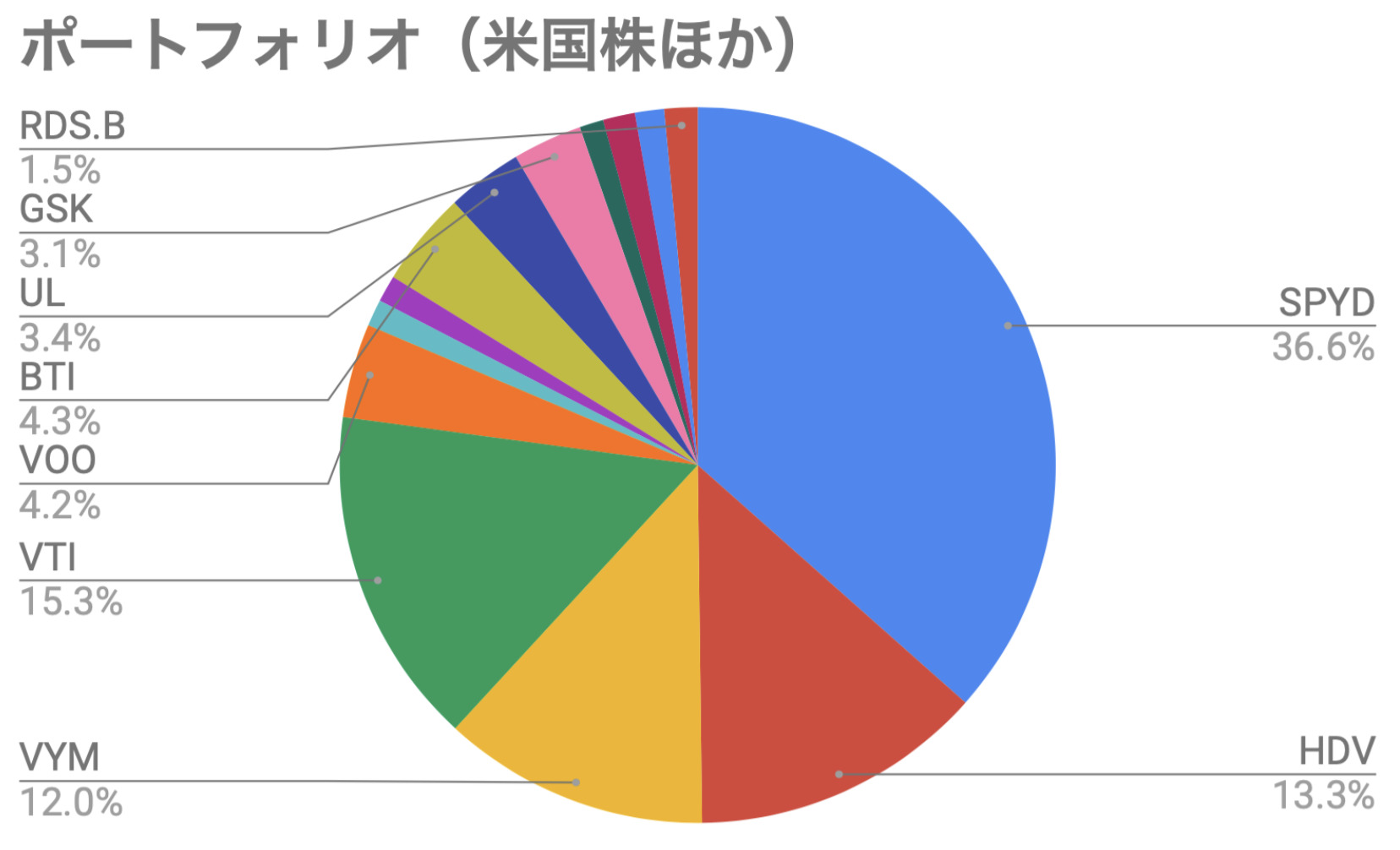

先進国株(米国株など)

次は先進国(米国株など)の損益状況の公開に移ります。こちらも画像でまとめると以下の通りとなっています。

このテキストは最後に消して下さい(50%)

このテキストは最後に消して下さい(50%)

先進国株(米国株ほか)については、11月上旬あたりの回復以降、含み益の状態となっています。そして今回は配当込みの損益率だと22%程度。

高配当株投資では株価の上昇はあまり好ましいケースでないことがありますが、一方で含み損を抱えていても辛いケースもあると感じています。

そしてSPYDは投資額が大きいだけに含み益もかなりの額になっていますし、2020年3月前の水準に戻ってきました。

現状のポートフォリオは以下の感じで、投資額が大きいSPYDの含み益が多く、こうやってみると、かなりSPYDに偏ってるなーと感じてしまいます。

まあでもSPYDはETFですし、そこまで気にしてはいません。

徐々に徐々に自分が心地が良い水準に改善していくのがいいのかなーと思っています。

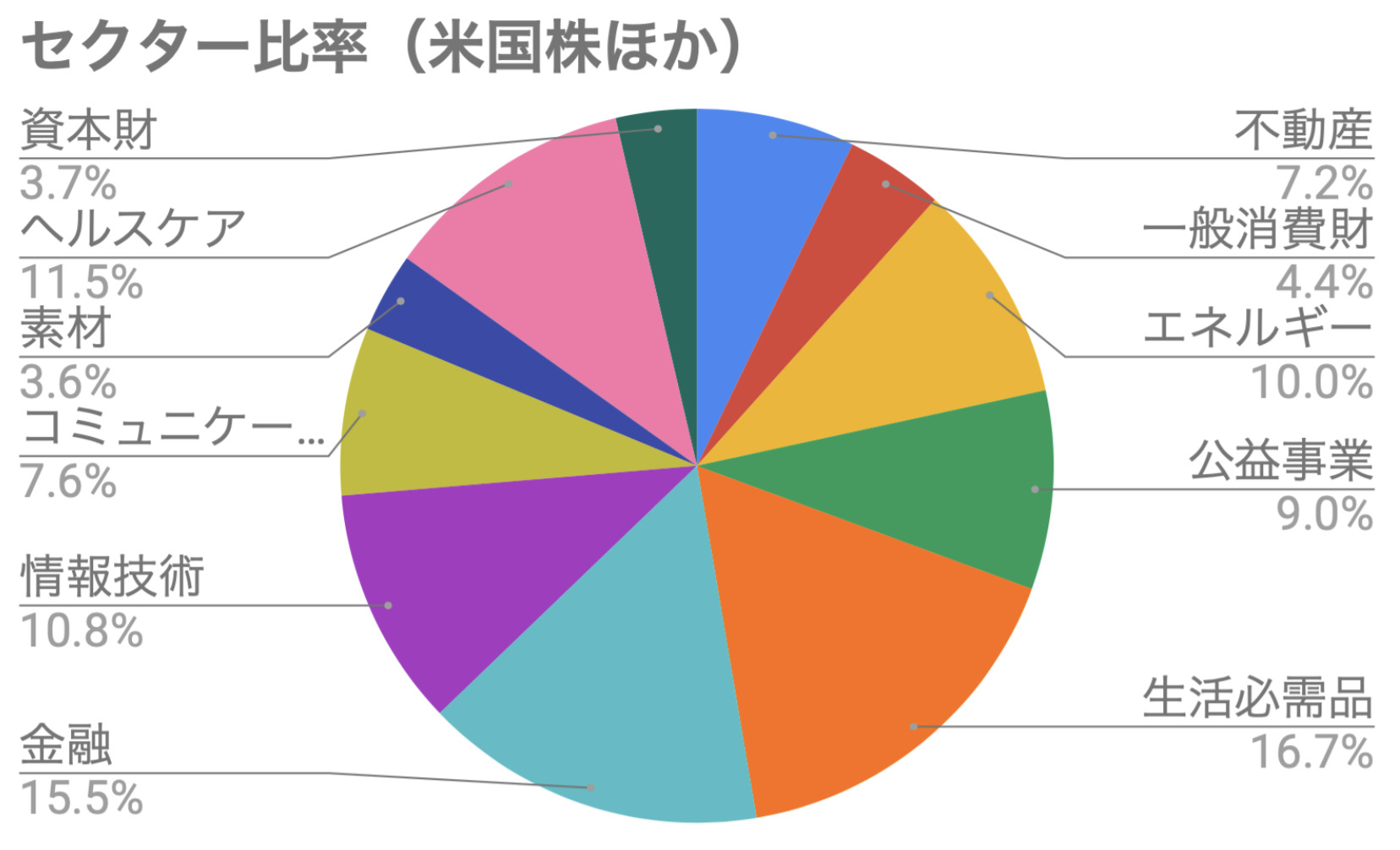

そして現状のセクター比率は以下。

全体的なバランスは取れていると思っています

景気敏感の金融セクターが少し多めですが、許容範囲。あとはディフェンシブな生活必需品セクターあたりも多めなので、まあまあ安心しています。

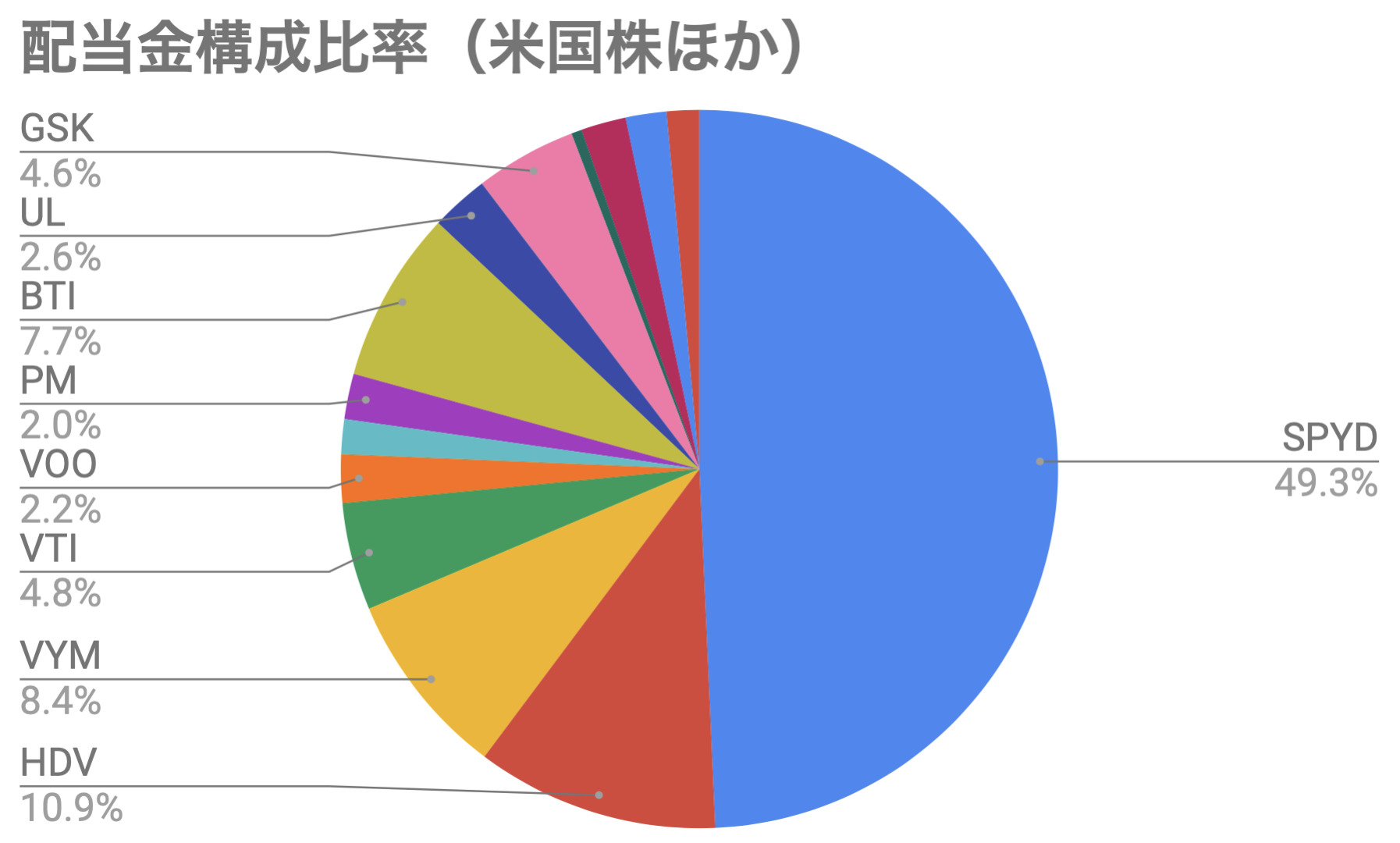

ただ配当金の構成比率を見るとSPYDが多め・・・。

この半分くらいSPYDに偏った状態で大減配をしてしまうと、かなりのダメージになってしまいます。2020年9月に少しダメージを食らったので、少しずつ改善をしていこうと思っています。

SPYDは優良なETFですし、そこまで偏りは気にしなくても良いのですが、やっぱりダメージが大きいと精神的に辛いので改善です。

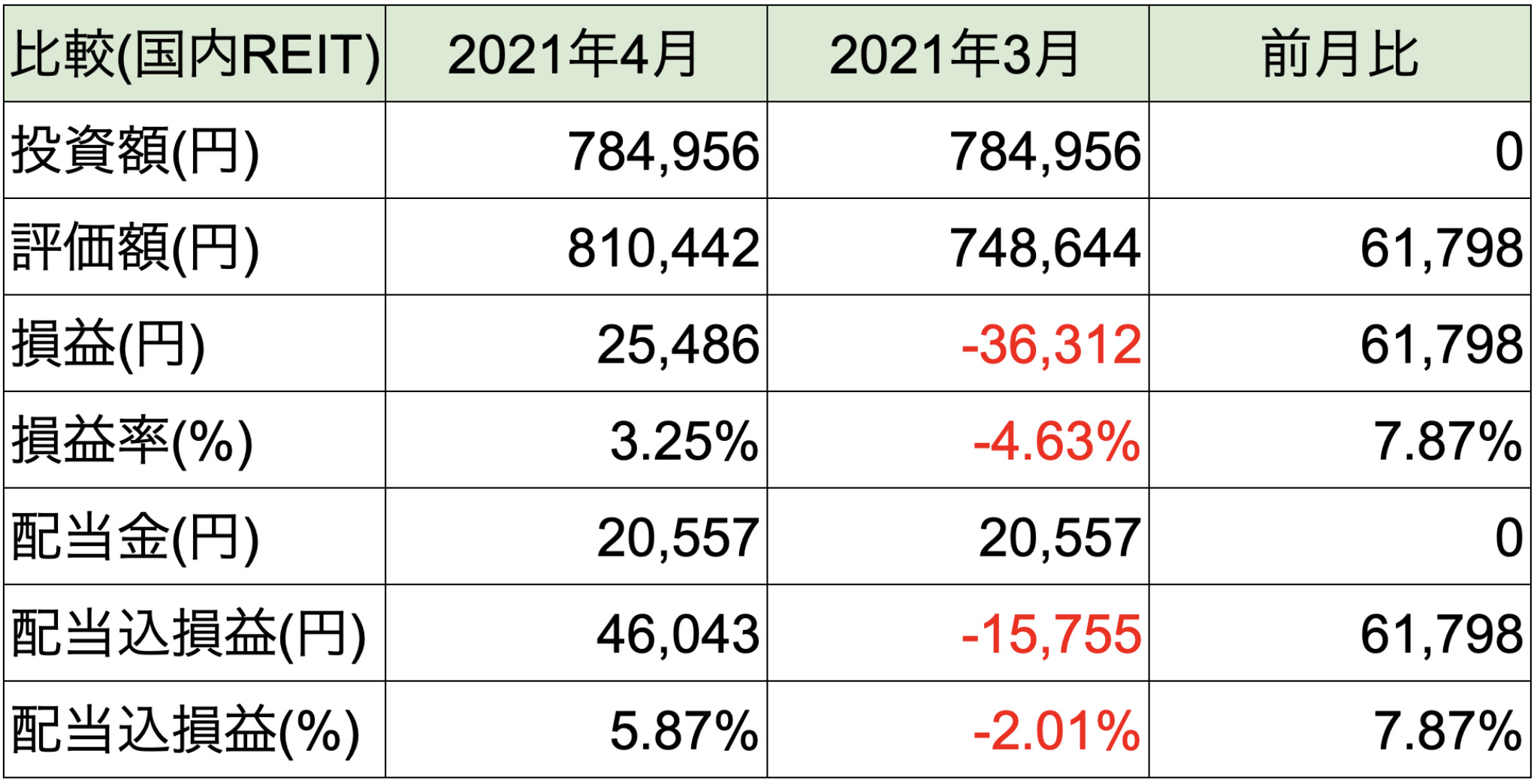

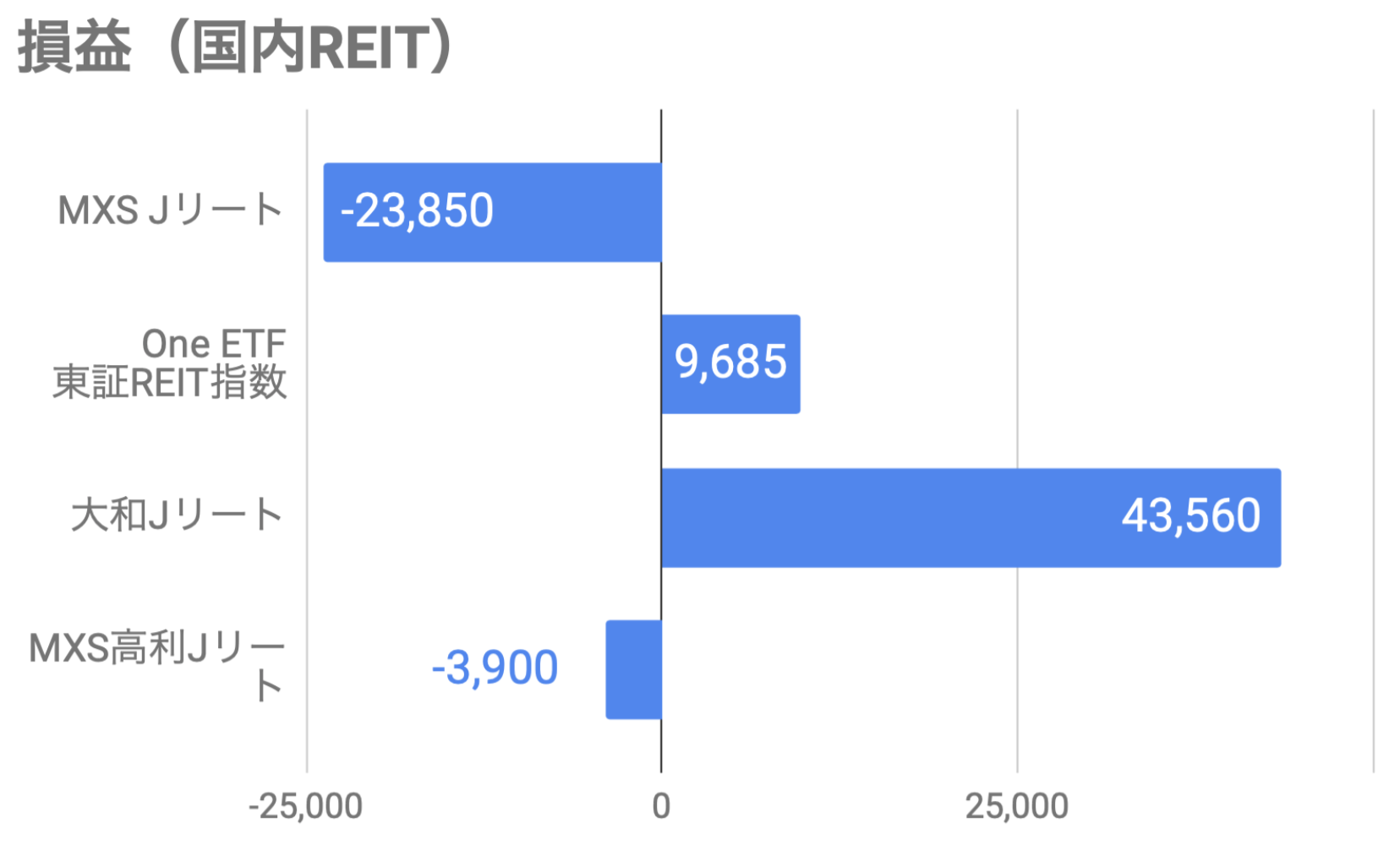

国内REIT(リート)の損益状況

続いては国内REITの損益状況に参ります。こちらも同様に、画像にまとめました。

国内リートは2020年3月の暴落以降かなーり回復が遅れていたのですが、ここにきて回復してきています。

個人的にはREITも配当金目的で買っているので、減配さえしなければ回復は遅れても良いのですが・・・。(回復してきてしまいました。)

今は割安感は無くなってしまったので、様子を見つつ買い増ししていこうと思っています!

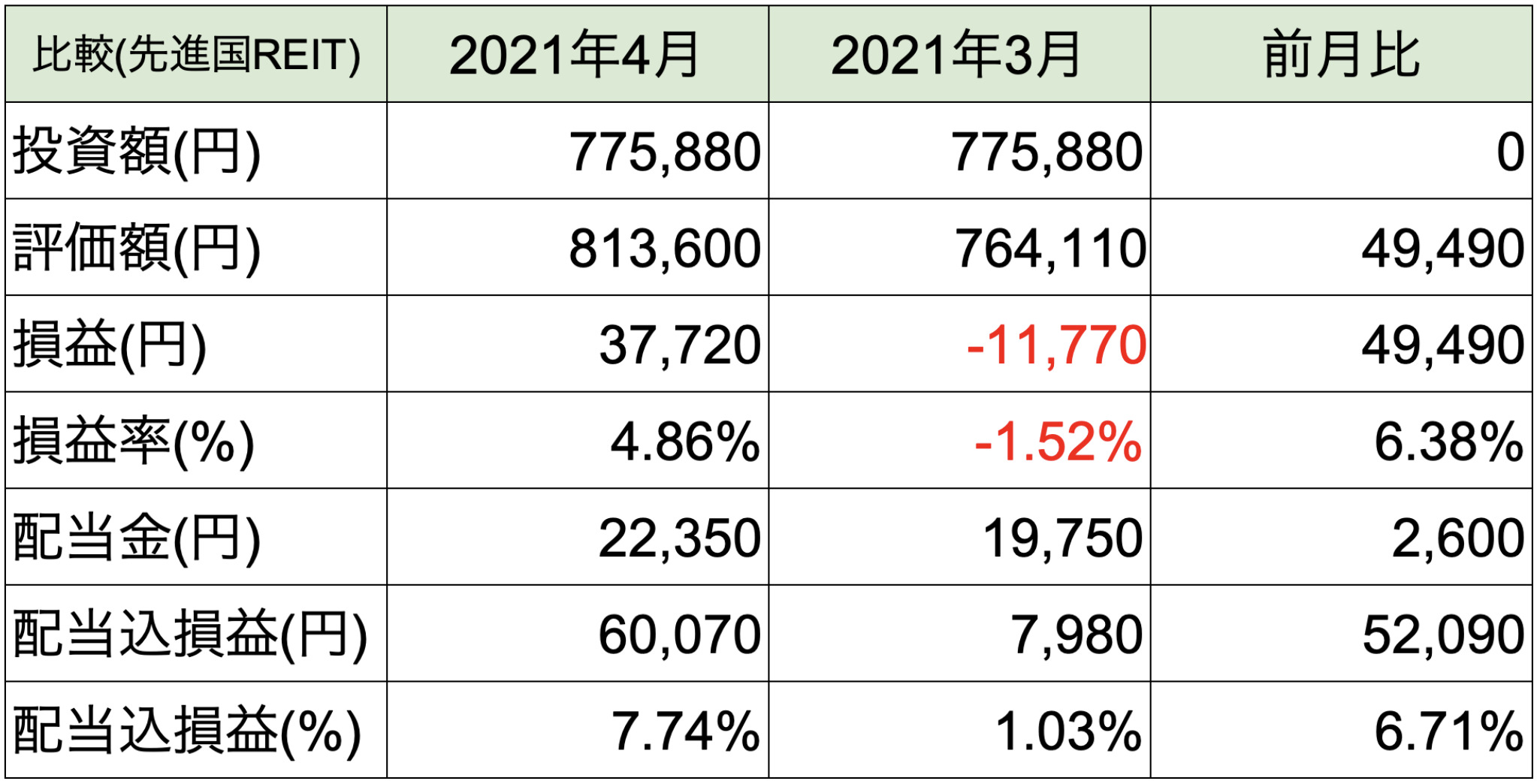

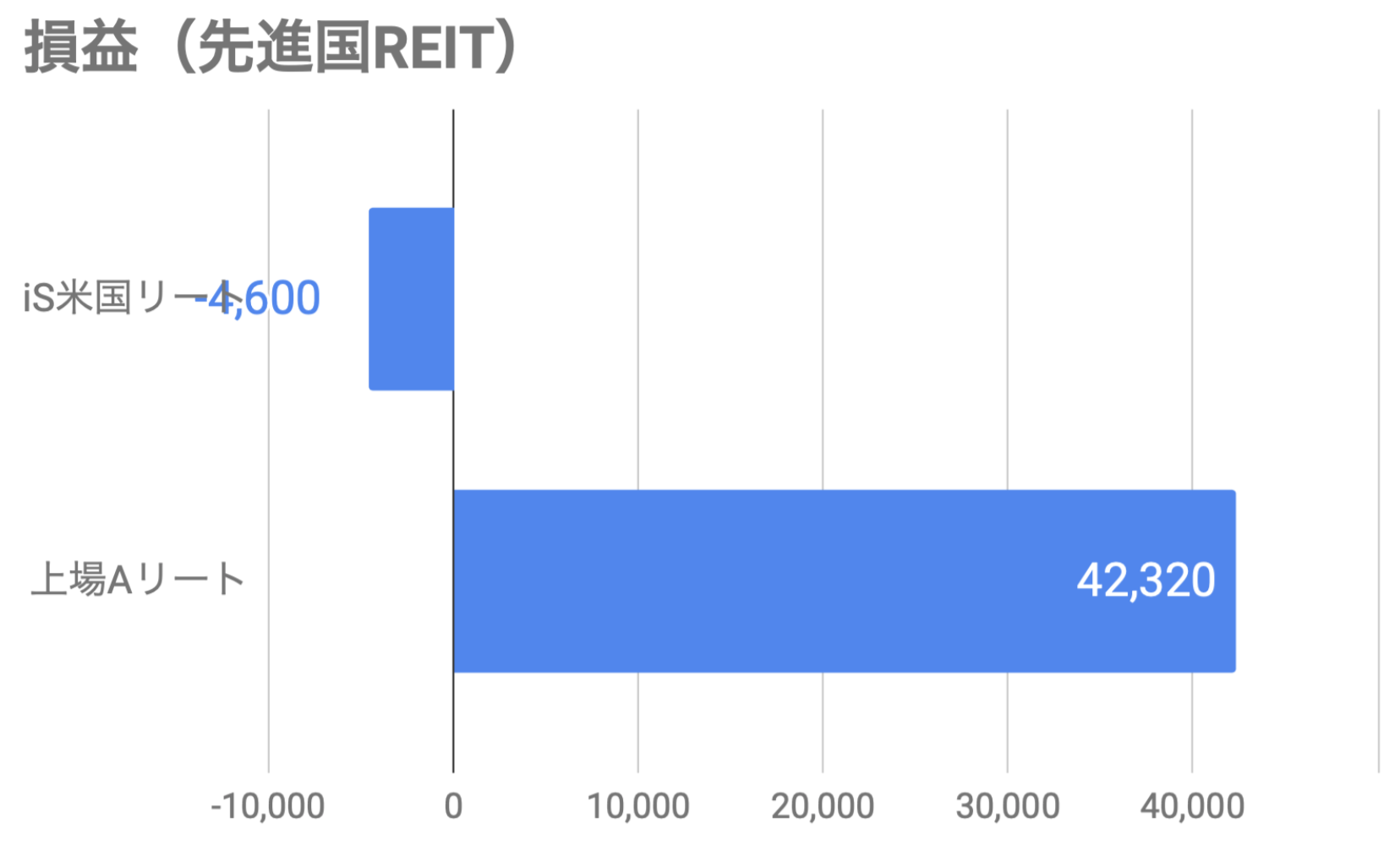

先進国REIT(リート)の損益状況

続いては先進国REITの損益状況に参ります。こちらも同様に、画像にまとめました。

7月上旬に先進国REITの配分が少し減っていたので、上場インデックスファンド豪州リートを買い増し。購入した時から上昇したため、含み益の状態となっています。

しかし米国リートETFの方はまだ含み損を抱えている状態です・・・。

米国リートは特に買い増しの予定はありませんので、早々に戻って欲しいなーなんて思っています。今後買い増しをする場合は、豪州リートの方をメインで買っていこうと思います。

運用状況がひと目でわかる!おすすめ資産管理方法

今回運用状況を公開しましたが、私は運用状況の管理を専用Googleスプレッドシートを使って行っています。

というのも私はSBI証券をメインで使って、楽天証券、SBIネオモバイル証券をサブで使っていますが、、、

- SBI証券はそもそも口座画面が使いにくい

- 楽天証券・SBIネオモバイル証券の株・ETF・投資信託もまとめて管理したい

- コピペで楽に管理がしたい

このように管理方法に悩みを抱えつつ、日々投資していました・・・。

そこで作成したのが、【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシートです。

この資産管理シートを使うと、

- 資産管理の手間が省ける→好きなことに時間を使える

- 現状の把握が簡単→投資戦略を考えやすい

- 管理が上手にできる→投資成績がアップ

こんなメリットがあります。基本コピペで資産管理ができて、グラフも作成できるので、お役立ち時短アイテムになっています。

以下のページで詳しくご紹介しているのでぜひチェックしてみてください!

-

-

【コピペでOK】SBI・楽天・ネオモバイル証券の資産管理に便利なGoogleスプレッドシート【マネーフォワードMEも対応】

SBI証券・楽天証券・SBIネオモバイル証券、マネーフォワードMEを使っていらっしゃる方向けに、投資が何倍も楽になる「資産管理シート」を作成しました。 現在、資産運用をされている方の中には・・・ &n ...

続きを見る

今後の運用方針

最後に現状の損益状況を踏まえ、今後の運用方針をお伝えしていきます。

今後の方針

- 日本株は少し比率を上げたいので買い増しを行う

- 米国株は引き続きETFを購入

- 投資元本を増やし株数を積み増しする

こんな感じでやっていこうかなーと思っています。

日本株は消極的ですが、資産配分を見直ししているため、徐々に比率を高めています。

そして米国株はETFを積立投資していきますが、全体的にかなり上昇してしまいました。

なので投資額が減らし、機会損失となって後悔しないレベルで買い増しをしていく予定です。

あと王道のインデックス投資、VTIは淡々と積立投資!

こんな時に大切になってくるのは、「収入ー支出」から生み出される資金です。これを愚直に入金していこうと考えています。

まとめ

今回の記事のポイントをまとめます。

- 2021年4の運用状況とポートフォリオを公開

- トータルでは約200万円の含み益

- 今後も方針に従って淡々と投資を継続

こんな感じ。

2021年4時点の運用状況とポートフォリオ、いかがだったでしょうか?これまでと比較すると回復してきているため、なかなか投資しにくい!というのが本音かもしれませんね。

株価が上昇している時は、高配当株投資は資金のため時。ただ機会損失になると精神的に嫌なので少額で買っていく、こんな感じがいいかなーと思っています。

- 含み損に耐える

- 配当金を再投資して株を買う

- 余剰資金を集めて株を買う

これが鉄則。高配当株投資では、こんな時こそしっかりと投資をしていく必要があるのでメンタルを保って淡々と継続していきます。

最後までご覧いただきありがとうございました!