こんにちは、たかやん(@milesensei33)です。今回のテーマはこちら「高配当株投資のマイルール」をご紹介していきます。

こういったお悩みもあると思います。

そこで、今回の記事では 投資系YouTuber(チャンネル登録者

29,000

この記事でわかること

- 他の投資家が実践しているルール

- 投資金額や投資タイミングをどう考えているか?

- どんなポートフォリオを目標としているか?

- 投資ルールを考えるときの参考になる

投資のマイルールを決めておくのは、かなり重要です。簡単なものでも、投資ルールはあると良いと思います。今回の記事が、皆様のお役に立てば嬉しいです。

参考

- 会社経営者

- 投資歴7年(インデックス投資+高配当株投資)

- 倹約や投資、ビジネスに力を入れています

▼動画でも公開しています▼

私の高配当株投資のルール5つとは?

現状、私は高配当株投資メイン+インデックス投資をサブで実践しています。 この投資を実践するうえで5つのルールを決めています。その他にも細かいルールもありますが、今回は重要ルール5つに絞ってご紹介します。

●5つの投資ルール●

- 高配当株ETFをメインに投資をする

- 毎月積み立て投資を基本+一部タイミングで行う

- インデックス投資は最低5万円/月

- コストにこだわりすぎない

- 入金力が最重要と考える

高配当株ETFをメインに投資する

ルールの1つ目は、高配当株ETFをメインに投資することです。ポートフォリオの保有割合も決めています。

高配当株ETFを65%(±5%)

個別株は15%

インデックスは20%

▼先進国株(主に米国株)のポートフォリオ▼

高配当株 ETFが62%/高配当個別株が17.5%/インデックスが19.6%になっています。

これは、私が目標とする水準(65%/15%/20%)をほぼ満たせていると思っています。

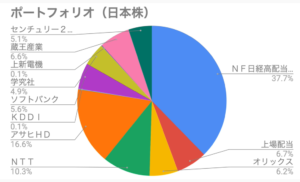

▼日本株のポートフォリオ▼

現状、日本の高配当株ETFの保有割合は、「日経高配当株50ETF」と「上場高配当」合わせて44.4%です。

▼目標としている日本株のポートフォリオ▼

高配当株ETFの保有目標は「日経高配当株50 ETF」と「上場高配当」を合わせて65%です。

▼現状と目標とのギャップ▼

日本株の現状では、高配当株ETFの割合が目標よりも少なくなっています。この数値は、課題に感じています。ただ、現在の日本株に積極的になれないところがあり、悩ましいところです…。

個別株には、投資しなくていいとも思っています。ただ、個別銘柄を調べての投資、配当金をもらうことが私の楽しみになっています。こちらは、楽しんで投資をしていく部分です。投資に楽しさは不要かもしれませんが、個人的には少しぐらいあってもいいのかなと思っています。

毎月積み立て投資+一部タイミング投資

高配当株投資で株を購入するタイミングは非常に重要です。しかし、タイミングを計って投資をすることのハードルの高さも感じます。そのため、米国高配当株ETFの積み立て投資をしています。

積み立て金額は、利回りを基準にして調整しています。積み立て購入は、比較的割安なときを狙って タイミングをみて投資をすることもあります。ただ、その一方でベストなタイミングで投資をするのはかなり難しいといつも感じています。

▼積み立て投資のタイミングを詳しく確認したいという方は、別動画で解説をしています▼

日本株はタイミングを選んで投資をしてはいますが、やはりかなり難しいと感じています。なので、基本的には毎月積み立て投資をしていくのがいいと思っています。

インデックス投資を最低5万円/月

インデックス投資を最低5万円/月という理由は、2つあります。

1つ目は、楽天証券では、月5万円までは購入金額の1%分ポイント還元が受けられるメリットがあることです。そのため、SBI証券から楽天証券に積み立て口座を乗り換え、楽天カード決済で投資信託を積み立てていました。5万円というのはその金額の名残でもあります。

ただ、そちらの投資信託はすべて売却をしてVTI の積み立て投資に変更しました。

▼SBI証券から楽天証券に乗り換えた理由▼

もう一つの理由は、将来の資金確保のためです。

私の場合、現状の生活費から考えると月に25万もあれば老後生活はできると思っています。万が一、年金がないといった場合でも4000万円あればほぼリタイア可能だと思っています。

4000万円を確保するには…。

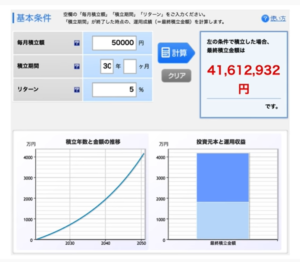

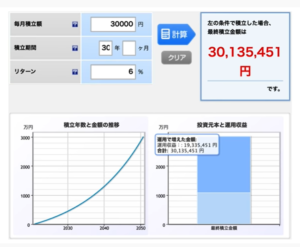

▼楽天証券のシミュレーション画像▼

4000万円は、毎月5万円/期間30年間/リターン5%で運用した場合に、達成できる見込みです。これは机上の空論ではありますが、シュミレーションをしてみるのは大事だと思います。

もちろん、未来は不明で 老後の生活がどうなるのか?老後生活ってどれぐらい資金がかかってくるのか?生活様式がどう変化しているのか?こういったことは全く不明です。ただ、現状私の中では4000万円が防衛ラインだと考え、月5万円を積み立てしています。

コストにこだわり過ぎない

投資においてコストは超重要なポイントです。一方で、「自分の時間を確保したい」「他のことで投資コスト以上に収入を上げられる」という場合は、一定レベルであれば払うのはありだと思っています。

私の場合は、「日経高配当株50 ETF」が挙げられます。このETFの運用コストはおよそ0.3%とかなり高めです。

▼「日経高配当株50ETF」については、こちらの動画で詳しく解説しています▼

私が高いコストを払ってでも「日経高配当株50ETF」を買う理由は、個別の高配当株を何十銘柄も選ぶのが難しいと感じているからです。もちろん、できる方はそっちのほうがコストも割安になってくるので将来的なリターンも高いのかもしれません。

- 投資にどれだけ時間をかけるか?

- その対価は時間に見合うものなのか?

コストについては、こういったことを考えることが重要になってきます。

入金力が最重要と考える

資産形成には、こちらの式が重要だと考えています。

- 収入を上げる

- 支出を減らす

- 運用利回りを上げる

この3つが重要な要素になってきます。そして、この中でも「収入ー支出」が入金力に直結します。これは、自分の努力次第で上がっていくものだと思います。

運用利回りも努力で上がるかもしれませんが、年利1%を上げるというのは結構大変です。入金力をアップさせるということが出来れば資産形成のスピードは格段に上がります。入金力とリターンによって、積み上がる金額がどれくらい変わるのかを楽天証券のシュミレーションで比較していきます。

▼毎月の積み立て金額5万円/期間30年/リターンを年利4%▼

合計で3470万円積み上がる計算です。

そして続いては、積み立て金額を2万円減らしてリターンを4%高めます。

▼積み立て金額を3万円/期間は同じ30年/リターンは6%▼

積み立て金額はおよそ3010万円ほどになります。先ほどの3470万円よりは少ない結果となりました。ただ、リターンが6%と高めに設定していることもあって、運用で増えた金額は先ほどよりは多くなっています。

続いては、積み立て金額を5万円に戻して、リターンをさきほどと同じ6%でシュミレーションします。

▼積み立て金額を5万円/期間30年/リターン6%▼

この場合は、なんと5000万円積み上がる計算となります。運用で増えた利益は、3200万円。先ほどと比べると圧倒的な数字だと思います。毎月の積み立て金額、積み立て期間、リターンをどのような値に設定するかで様々なパターンが考えられます。

3つのパターンを比較して伝えたいことは、利回りも大切ですが、やはりバランス感覚が重要になってくると思います。収入と支出、運用利回りのバランスです。私の中での優先順位は収入と支出です。

利回りを重視するのも良いと思います。ただ、収入と支出を考えていった方が将来の資産は増えていくと思っています。もし、手っ取り早く運用利回りを上げるのであれば、インデックス投資をするのが個人的にはオススメです。

投資で重要なことは、いろいろ考えられます。

- 継続すること

- 致命傷を負わないこと

- 投資規律を守ること

投資との向き合い方

投資との向き合い方で大切なことは、自分の人生に投資を合わせることです。

私は投資が本業ではないため、市場平均を意識しすぎないことも大切に考えています。

- ライフプランを考えて投資の目的と運用期間を考えて投資方法を選択する。

- 目標達成のために必要なリスクをとってリターンを得る。

- 投資に時間かけ過ぎないことも重視する。

投資以外の時間も私としては大切です。

例えば、入金力のアップに時間を使ったり、自分の時間や家族との時間も私の中では本当に重要なポイントになっています。

まとめ

今回は投資のマイルールというのをご紹介しました。

改めて振り返っておくと以下の5つになります。

- 高配当株ETFをメインに投資をする

- 前月積み立て投資+一部タイミング投資をする

- インデックス投資は最低5万円/月

- コストにこだわりすぎない

- 入金力が最重要と考える

この5つのルールでどれが一番重要かと言われれば5番の入金力です。今回は私の投資ルールをざっくりとご紹介しました。参考になりましたでしょうか?

もちろん、ルールは人それぞれあっていいと思います。ぜひ、ご自身に最適なものを見つけて頂ければと思います。

もちろん投資のルールを決めても、日々の投資の中で自分の気持ちに合わせてルールを変えていくということも重要になってくると思います。もちろん頻繁にルールを変えていくというのはお勧めはしませんが、やはり自分の感情というのも大切にしていくのが良いと思います。

今回の記事が少しでも皆様の参考になれば嬉しいなといます。